快讯

母婴行业观察

热文

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

生育补贴、渠道整合、上市扩张...哪个关键词“硬控”了你的2025

2026-01-14 10:18

战略投资灵优智学,这家玩具厂如何用AI“换道超车”?

2026-02-11 12:18

孩子王拟创业板上市,2019年352家门店营收超82亿

导读:7月13日晚,深圳证券交易所官网披露了孩子王的招股说明书,这也是孩子王继2018年从新三板退市后,再次向A股发起冲击。本次预计融资金额为24.49亿元,募集资金主要用于全渠道零售终端建设项目、全渠道数字化平台建设项目,以及全渠道物流中心建设项目。

截至2019 年末,孩子王在全国 19 个省(市)、120 个城市拥有 352 家大型数字化实体门店,主要集中在江苏、安徽、四川、湖南等地,服务了超过 3,300 万个会员家庭。与多数母婴连锁不同,孩子王一直深耕大店模式,并主要集中在大型综合购物中心内,平均单店面积超过 2,700 平米(最大单店面积超过 7,000 平米),除提供丰富的商品品类外,还提供儿童游乐场及配套母婴服务,满足消费者购物、服务、社交等多重需求。

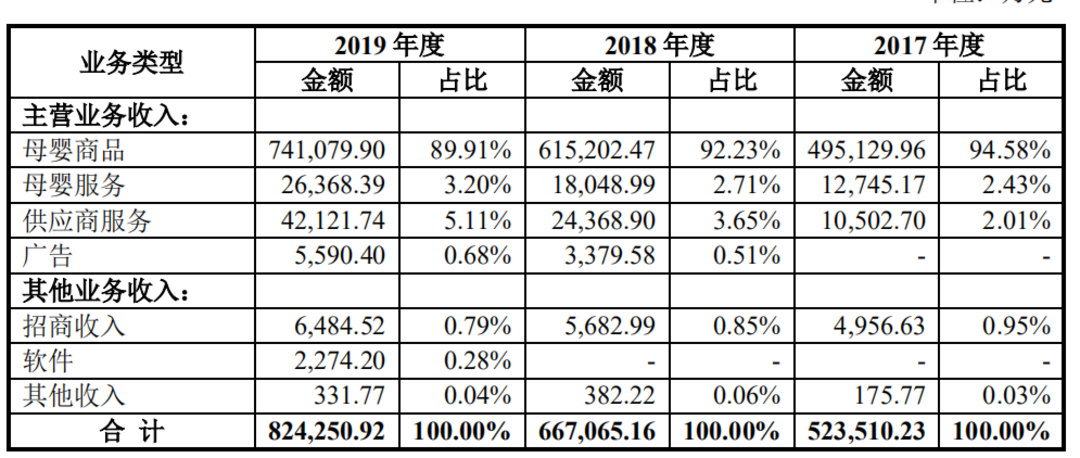

招股书显示,高瓴、华平、腾讯均为孩子王投资方。2017年到2019年孩子王营业收入分别为 52.35亿元、66.7亿元和 82.43亿元,呈持续增长趋势,公司主营业务收入主要包括母婴商品销售、母婴服务、供应商服务和广告收入,母婴商品销售收入占营业收入的比例均在90%左右。2019年孩子王商品营收超74亿,其中奶粉销售收入超40亿,纸尿裤销售额达10.8亿,公司采购主要以国际、国内知名品牌供应商为主,包括惠氏、健合、怡亚通等。其次,儿童游乐服务、亲子互动活动、黑金会员服务和育儿服务在内的母婴服务营收规模与占比三年内不断增长,2019年达2.64亿,占全年GMV3.2%。截至2019年末,孩子王已拥有5,500多名持有国家育婴员职业资格的育儿顾问,为顾客提供孕婴童商品推荐、孕期咨询、新生儿产后护理、育儿经验专业指导、催乳、小儿推拿等一站式育儿服务。

随着互联网消费模式的快速革新以及公司全渠道战略融合,孩子王通过扫码购及电商平台实现的业务收入占比也在持续提升,由 2017 年的 15.43%上升到 2019 年的 44.21%。一直以来,孩子王以会员制为基础,持续布局全渠道运营体系,并逐步实现从线下数字化门店到手机APP、微信小程序商城等渠道全部打通,也因此成为母婴零售标杆企业。同时,疫情一定程度上改变了消费者的购物习惯,离开在线服务,线下门店很难有效率,并加速线上线下一体化与渠道整合、分化。孩子王不断完善“线下实体体验店 +线上平台”的全渠道经营模式,并实现了“用户、 员工、商品、服务、管理”等生产要素的数字化在线,真正做到了消费者精准洞察和运营效率的提升。

从招股书中也可以看到,孩子王卓有成效的数字化建设得益于其在研发的不断投入,最近三年孩子王在研发投入持续增加,报告期内公司研发费用金额分别为 1,377.15 万元、4,122.47 万元和 10,447.23 万元,占同期营业收入的比重分别为 0.26%、0.62%和 1.27%。同时公司具有体系完善、职能明确且专业能力强的数字化研发和 IT 技术团队。截至 2019 年末,公司专职从事上述工作的 IT 技术研发人员数量为 385 人,占公司期末全部人数的 3.39%,涵盖中后台研发、平台运维、前端产品研发等多个方面。

众所周知,A股上市对公司的规范、治理结构等各个方面都有很高的要求,冲击IPO的过程不可谓不辛苦,此次孩子王招股书披露的数据也彰显了其持续深耕经营的丰硕结果。此外,我们从A股上市的最具代表性的母婴零售品牌爱婴室上市后的表现,也能看到资本市场对母婴零售龙头企业价值的认可,2018年3月30日上市至今,爱婴室市值已从29亿涨到现在的50亿。

期待孩子王早日成功上市,作为母婴零售企业的标杆发展越来越好,并为行业发展做出更大的贡献。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论