快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

市值赶超加拿大鹅60多亿,波司登做对了什么?

导读:2020年,受疫情的压力,大部分服饰品牌的日子都不好过,但从营收业绩上来看,波司登并不在其中。

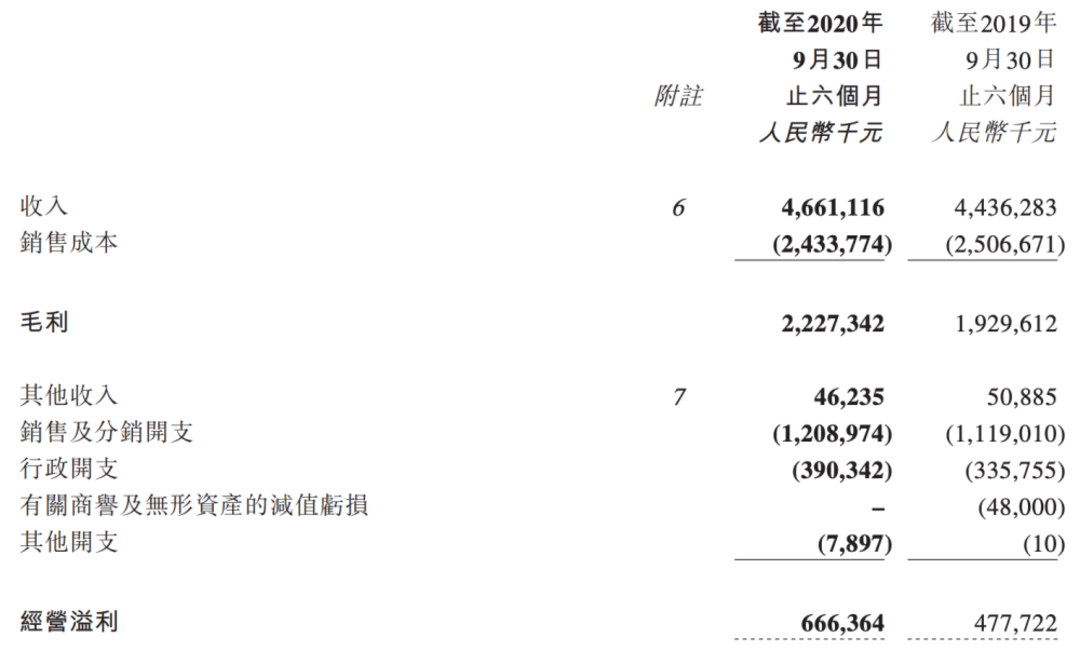

前不久,波司登发布中期业绩报告。数据显示,截至9月30日止六个月,公司实现营收46.61亿元,同比增长5.1%。其中,羽绒服业务营收29.89亿元,同比增加18%。营收再一次迎来增长。诸多上升走势的背后,不禁让人深思,除了进入冬季,羽绒服产品迎来销售旺季,波司登业绩是如何做到快速回暖的?

波司登中期业绩报告

回归原点

如果说加拿大鹅出现,拉高了消费者在大众层面对羽绒服的心理价格上限,从而形成比较空白的中间市场。那么加拿大鹅带给波司登更大的价值则是,让波司登看到,做好羽绒服这一件事情,也能受到消费市场、资本市场的热捧。目前,波司登的业务线包括四大板块,如品牌羽绒服业务、贴牌加工管理业务、女装业务、多元化服装业务。

其中,羽绒服业务仍占主导。而在品牌羽绒服业务中,财报显示,波司登2020年上半财年品牌羽绒服业务营收达到29.89亿元,同比增长18%,占总营收的比例达64.1%,相比去年同期的57.1%明显上涨;多元化服装业务收入占比则进一步收缩,从1.1%降至0.7%。显然回归羽绒服,波司登做了正确的选择。

但此之前,波司登希望除了羽绒服行业,可以在非羽绒服版块和国际市场拥有更广阔的天地。当时波司登的战略方向是以“多品牌化、四季化、国际化”进行扩张,但是事与愿违,自2013年开始,波司登业绩和业务出现大幅下滑,除了鸭绒成本上涨和暖冬的冲击,零售渠道库存面临积压。

波司登实施的多品牌化非但没有帮助自己扩大市场份额,还削弱了主营品牌的影响力。比如,在高端领域,年轻消费群体青睐加拿大鹅,在四季服饰领域,消费者选择优衣库、Zara、太平鸟等快时尚品牌,逐渐老化的波司登并未在消费者的选择之列,而寄予厚望的波司登男装品牌曾试图进入英国、意大利和美国,但最终并未撑起国际化的野心。这一切变化都在不同程度上挤压着波司登的生存空间。

2018年可以说是波司登转折之年,借纽约时装周之势重新拥抱年轻消费群体,回到年轻人的视野里,回到起点的波司登重新定位发展大方向,并明确了波司登“聚焦主航道、聚焦主品牌、收缩多元化”的发展战略。财报显示,除了了品牌羽绒服业务外,波司登其他业务营收均出现了不同程度了下滑,截至2020年9月底,波司登贴牌加工管理业务收入约为12.29亿元,占总收入的26.4%,同比下降8.9%;女装业务收入约为4.12亿元,占总收入的8.8%,同比下降18.5%;多元化服装业务收入约为3130万元,占总收入的0.7%,同比下降 35.6%。

从市值来看,相较加拿大鹅,波司登早已弯道超车,比加拿大鹅高出60多亿元。截止12月2日,波司登总市值356.47亿港元(约301.63亿元);加拿大鹅总市值36.38亿美元(约238.66亿元)。

紧跟潮流,加强消费者对品牌的认知

在营销层面,近年来,波司登在不断强化消费者对品牌的认知,从销售及分销费用的增长可以看出,波斯登在营销上投入了大量的资金支持。财报显示,2020年上半财年,波司登的销售及分销开支从去年同期的11.19亿元上升至12.09亿元,同比增长8%,占总营收的比例达26%。

在产品方面,波司登品牌聚焦年轻化,并与与国际大牌设计师联名,推出IP联名,推高产品价格,此外,今年还与中国南极科考队推出了专业保暖系列。

为了全方位的触达消费群体,波司登聘请大量明星来代言、广告植入,比如通过杨幂、陈伟霆作为波司登品牌的代言人,并在主流渠道如抖音、小红书投放大量广告进行种草,在直播热潮当中,与李佳琦等头部主播进行合作;对于定位相对平价的“雪中飞”品牌,波司登则更多地将资源投入“接地气”的快手。

未来公司将继续转型向中高端市场发展,但考虑到疫情下消费者心理变化,上半财年增加中等价位产品线,目前整体产品平均售价1500元,预期未来2-3年内产品均价可提升至1800元-2000元。据悉,2017年波司登1800元-2000元中高端价位产品占比不足10%;2019年这一比例达到30%;预计在今年将超过40%。

作为消费类企业,波司登产品升级,带来最直接的就是毛利率大幅提升:

2020上半财年,波司登品牌羽绒服毛利率提升3.5%至56.4%。同时,在新冠疫情对海外冲击的不利背景下OEM业务毛利率仍提升3.8%至18.1%。

渠道升级优化

除了产品,波司登也在供应链、渠道等领域大刀阔斧的改革,并一直积极调整门店结构,在主流商业圈新开形象店,关闭低效门店,加大自营门店占比,加强门店数字化水平,即使疫情也未能阻止数字化制造的前进步伐。在销售管理方面,波司登延续直营和批发订货完全分开的模式。直营门店单店订货、按照单店的销售需求匹配货品,后期按照销售反应拉式下单、拉式生产。经销商则根据不同规模的经销商采取灵活的订货及补货模式。通过优化对直营门店及经销商订货结构的调控,保持稳定的理性订货。

财报显示,2020上半财年波司登自营销售收入(含线下与线上)同比大幅上升144.3%,占品牌羽绒服销售额由上年同期的17.9%上升至37.1%。渠道数量显示,疫情影响下门店减少202家至4664家,同时内部结构持续优化升级,波司登作为线下门店主要发力品牌,自营门店净增41家至1665家,加盟门店减少72家至2115家;线上渠道方面,波司登在电商渠道持续发力,微信公众号粉丝、会员进一步提升客户粘性。2020上半年线上收入达5.4亿元,同增76.4%,双十一期间波司登品牌全渠道销售额突破15亿元,品牌全渠道会员破1000万,而在去年双十一波司登天猫旗舰店营收达到6.5亿元。

目前来看,波司登品牌、渠道战略改革都取得了不错的成绩,对于未来定位中高端市场,业内人士针对这一动向表示,波司登最初的定位为大众品牌,如今,聚焦中高端市场,获得高毛利的同时也面临着一些挑战。对于自身而言,成本的增加存在不确定性;对于消费者而言,价格调高后,其接受度也存在不确定性。对于未来发展,波司登未来发展之路依然存在着不确定。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论