快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

接连跑出Swisse、诺特兰德,保健品“好渠道”只剩电商了?

作者/营养品观察

导读:营养健康消费热度飞涨的同时,作为链接品牌与消费者纽带的下游渠道,正在经历一场“格局重构”。

药店、直销“风光不再”

事实上,公开数据显示过去十年间保健品药店、直销渠道销售规模均出现萎缩,而这一发展颓势,从上市连锁药店的财报中便可略知一二。

以2024年前三季度为例,A股六大连锁药店中除益丰药房外,一心堂、漱玉平民、老百姓、大参林、健之佳5家企业均出现了净利下滑,漱玉平民净利润更是同比下降108.15%至-0.13亿元。

漱玉平民在财报中表示,净利润下降主要是由于不断加强的监管政策和医保政策的调整。据了解,2020年9月开始施行的医保新政策就明确指出,滋补品、保健品、疫苗等现不纳入医保目录,不予报销,某些有着滋补作用的药品也被排除在报销范围之外。总之,这些因素深刻影响了终端消费者的行为,导致公司营收增长放缓,利润空间下滑,“四类”药品、保健品等原有优势品类销售结构性占比下降,直接影响了公司的盈利能力。

实际上,不仅是药店渠道,线下直销渠道也存在发展难题。在轰动全国的权健事件过去后,监管趋严,整个保健品直销体系都受到了影响,加之线上渠道的性价比竞争优势,直销渠道规模持续下降。

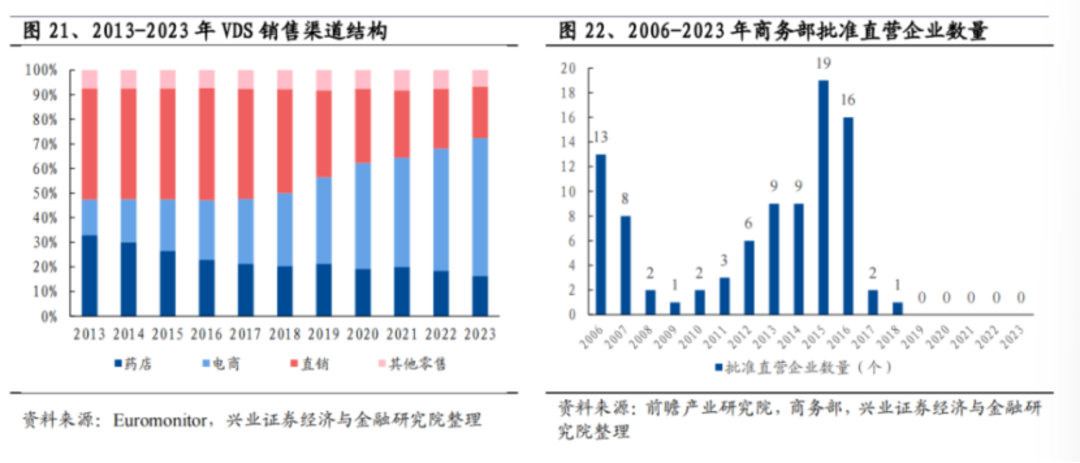

总之,营养保健渠道整体趋势是线下与线上此消彼长。根据兴业证券数据,2023年,VDS行业电商渠道占比已升至56%,成最大的保健品消费渠道,而直销、药店、商超和其他渠道分别占比20.8%、16.4%、1.4%、5.4%。此外,中康CMH的数据显示,2024年前8月全国零售药店膳食营养补充剂销售额同比下滑20%——这也刷新了近十年最大下滑幅度。

线下渠道的压力直接影响到了品牌的经营情况。比如健合集团三季报就显示,由于线下药店客流量减少,其婴幼儿益生菌产品营收下滑;又比如国内VDS龙头汤臣倍健,其一直以线下经销渠道为主,但经销商数量从2020年的1219家下降至2024年6月末的862家,去年前三季度,其线下渠道收入同比下降29.08%。

电商渠道“异军突起”

与线下发展遇阻相对应的是线上渠道的持续扩张,且呈现传统电商、兴趣电商、即时零售等多种业态。

传统电商方面,京东健康2024年前三季度收入为133.02亿元,同比增长14.8%,去年双11期间,京东营养保健品类增长明显;天猫健康2024年前三季度商品交易总额实现高质量稳定增长,且商家同比增长25%,去年双11期间天猫国际医药保健板块交易总额和订单量均获得同比两位数以上增长。

新兴电商方面,去年双11期间,健身与保健类目是抖音订单量增幅最大的类目之一;快手营养保健品类销售热度同比上涨14.6%,品牌数同比上涨44.9%。从即时零售端来看,去年双11和618期间,美团医药健康的营养保健品、养生食补等品类都同比增长了100%。

营养保健类目在线上平台的突出表现也给予了平台进一步发展的信心。去年双11期间,京东健康与Swisse、inne、燕之屋等六个品牌签署战略合作协议,计划未来三年实现销售额增长300%的目标。此外,天猫健康还计划2025年投入亿级资金布局保健品行业新人群、新商家和新增长品类。

而在这样的趋势下,众多进口保健品牌和营养细分新势力也借助新渠道突破竞争壁垒,占据更强势的行业地位。如Swisse就是在2015年之后切入中国市场,借助电商崛起红利快速扩张,而近几年,万益蓝、五个女博士等细分赛道的新锐黑马也凭借抖音平台强势崛起。

线下渠道的破局思考

线上渠道不仅具有低成本、高效管理、品类调整灵活等优势,同时能够帮助品牌拉近与消费者之间的距离,联动流量平台进行内容营销,更快速更高效获客、拓客,对于想要快速切入市场的年轻品牌来说是很好的发展阵地。

但从整个消费行业来看,线下渠道依旧具有不可替代的作用。在大量商场、药店面临闭店危机的时候,山姆、开市客这类精品会员店依旧在拓店,胖东来更是凭借人性化服务一炮而红;在线上渠道年轻消费者消费潜力不断被开发的同时,还有更多不习惯于使用互联网的中老年群体的需求没有得到满足;在线上效率做到极致的时候,线下的服务性与交互性也变成了稀缺的资源。

而对于营养健康行业来说,消费者需求个体差异性大,市场上的品牌和产品参差不齐,专业性和服务能力显得更为重要。因此,线下渠道端面对面针对顾客的情况提出专业性的营养建议,给出产品方案,并在私域建立与顾客的长期联系,对于提升产品复购率和品牌影响力有很大的帮助,也顺应了当下“精准营养”的大势。

而对于主攻线下的品牌来说,除了维护好价格体系,与线下渠道加强合作、合力提升门店专业性和服务性也是重要的发展方向。9月24日2025中国精准营养大会(⇐戳链接或扫描下方二维码报名)将于杭州·滨江开元名都大酒店重磅揭幕,来现场,一起深挖营养健康新蓝海!

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论