快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

2025母婴行业观察年中报告:品类、渠道突破口已现,用“二次创业”心态打好手里的牌

导读:2025上半年,母婴行业渠道转型已经发展到了什么阶段?产业核心趋势与品类机会又在哪里?7月14日,由母婴行业观察主办的「逆势而上的勇气·2025第十一届全球母婴大会」上,母婴行业观察联合创始人兼CEO刘惠智带来《2025母婴行业观察年中报告》,以下为精彩演讲内容:

2025上半年大家生意怎么样?我们做了个调研持续追踪上半年数据,发现增长、持平和下滑各占一半,但对于2025年生意的预期,有50%的人选择了下滑。最难的时候过去了吗?有将近80%的人认为最难的时候还没有过去。关于要到什么时候行业才可能会有好转,接近半数的人选择了更长时间或者永远不会。某种程度来说,大家的心态已经见底了,越是在这样的阶段,大家越要努力抱团取暖。

复盘行业上半年的一些趋势动态,有几点值得关注:

其一,新政密集落地,母婴产业迎系统性红利。从年初到现在,透过辅助生殖纳入医保、生育津贴即享即申、孕产妇分娩财政兜底等政策的涌现,可以发现国家正在围绕母婴群体不断加码。

其二,融资破局,母婴头部企业扎堆赴港IPO。布鲁可、海拍客、BeBeBus等细分龙头迎来资本化窗口期,港股成为母婴企业资本化的热土。

其三,需求细分,母婴三大消费风向释放增长潜力。一是分龄营养的细分化,近几年无论是零辅食、婴童洗护,还是母婴营养品,都在围绕消费者更极致的需求做精耕;二是悦己孕育场景化,以Z世代为代表的新一代消费者,在满足自身产品需求之外,也希望获得个人情绪价值的满足;三是低敏育儿主流化,这两年特殊配方奶粉、低敏零辅食、低敏洗护等品类赛道,都在用户需求的激发下,迎来了非常快速的增长。

货盘重构:存量博弈中探寻品类突破口

消费者需求的变化,给了品牌诞生的机会;消费者场景的变化,给了品牌爆发的机会。一定程度上来说,母婴行业这几年很多细分类目的增长,都源于消费者端的变化。接下来看看整个产业货品的结构,存量博弈中有哪些新的品类突破口。

一、奶粉:“双线竞速”——从本土科研深耕到跨境生态拓疆,全链价值战开打。其中婴幼儿液态奶、儿童奶粉、低敏奶粉等功能性产品保持双位数增速,击穿品类增长天花板。尤其是过敏人群的增加,一定程度上推动了特殊配方奶粉的快速增长。

二、辅零食:“量稳质升”——并非总量停滞,而是结构升级。如果说过去几年,辅零食这个类目迎来了非常快速的爆发期,资本推动了辅零食这个赛道快速的增长,那么到了今天来看,行业发展正全面转向产品研发力、供应链品控力、品牌价值沟通力、用户精细化运营力的锤炼与整合。

三、看好健康大方向:快速增长的表象之下,婴童营养品行业逐渐完成向冷静调整期的过渡。今天再想做好营养品这盘生意,需要以六大高弹性运营能力——营养研究与技术研发的底层创新力、供应链管理的中端保障力、品牌力建设的心智穿透力、渠道布局管控的效能增长力、专业服务与品类教育的生态培育力、人才组织建设的内核驱动正式接棒规模扩张,而这也成为产业竞争新焦点。身处行业新周期,“新增长三角”则转变为用户圈层渗透深化、功能需求精准细分、信任体系科学筑牢。

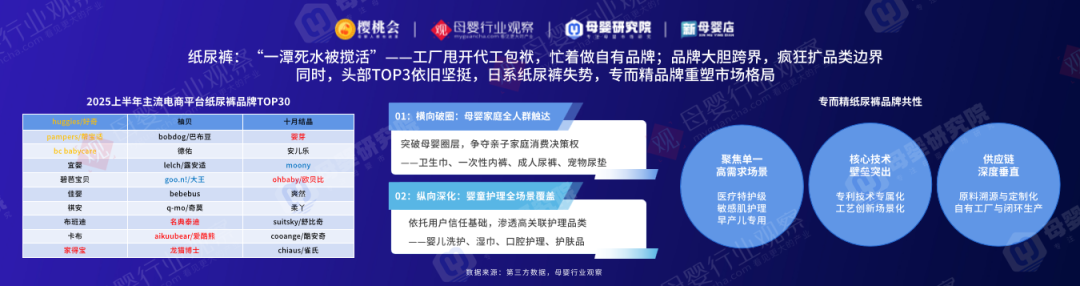

四、纸尿裤:“一潭死水被搅活”——工厂甩开代工包袱,忙着做自有品牌;品牌大胆跨界,疯狂扩品类边界。纸尿裤这个类目非常卷,要不然是超高端,要不然是超低端,中间的往往最难受。目前来看,品牌头部TOP3依旧坚挺,日系纸尿裤失势,专而精品牌重塑市场格局。此外,抖音、小红书等新兴平台,给了很多工厂自有品牌快速爆发的机会。

五、童装童鞋:“冰火两重天”——传统赛道失速,内部格局动荡;运动户外火热,资本横扫入局。以2024年上半年为时间节点,童装这个类目慢慢又开始回流到了母婴线下零售的细分板块,核心原因除了中大童这一品类趋势,还有一点就是小红书直播等新的用户交流场景带来了机会。同时,在炙手可热的儿童运动户外赛道,山野疗愈、复古回潮、未来机能、慢享实用四大典型趋势引领新潮向。

六、玩具:“边养娃边炒谷”——供给侧看产业扩张,需求侧看消费狂热,中间层看资本和舆情。现如今,进入母婴店购买玩具的很多消费者,并不一定是母婴人群,因此那些没有孩子的年轻一代消费者,可能更偏向jELLYCAT、泡泡玛特等品牌。2025的整体行业格局,呈现出“刚需托底盘,符号消费冲高线”的鲜明特征。

七、婴童用品:“三国杀攻防升级”——全品类玩家、跨界选手、细分冠军三方势力激烈对抗,四大细分机会涌现。到了今天,婴童用品所面向的群体发生变化,朝向成人化无限贴近,同时青少年洗护、高端出行、精致睡眠、悦享喂养四大细分机会涌现。以时下大火的婴童防晒为例,如果把时间线往前推个五年、十年,小朋友是没有防晒这个概念的。

八、孕产:“内养外护并行”——护肤/洗护/祛纹品类凭借刚需属性占据最大份额,营养品借势健康风潮跃升为增长领头羊。从调研数据来看,2025年上半,年孕产妇营养品的高增长类目中,孕产妇保健食品、孕产妇维生素、孕产妇钙铁锌增速分别达到490.6%、432.1%、53.3%。新一代消费者用户的需求进阶,也是一个刺激行业消费不断增长的过程。

关于母婴研究院,其实这些年我们做了很多行业报告,包括跟美团闪购做了即时零售白皮书、跟京东健康做的营养品白皮书,还有一些细分类目趋势报告等等。大家看到过的很多内容数据,出处都源于我们母婴研究院。

渠道焕新:分化加剧下的转型决胜局

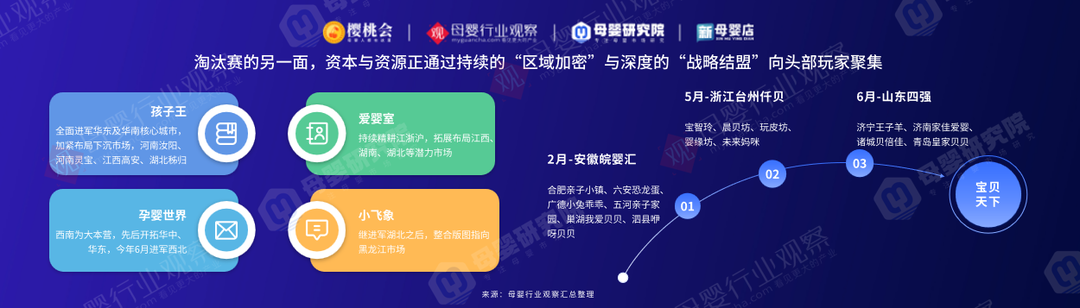

从整个母婴零售业来看,客流量普遍性下滑加速低效门店出清。2025年上半年,超过六成的母婴店正在经历着营收利润双降的考验,淘汰赛的另一面,资本和资源正通过持续的“区域加密”和深度的“战略结盟”向头部玩家聚集,提升整个组织和货盘的效率。一个比较明显的趋势是,传统小店困于效率,批量退场,连锁巨头搏于生态,合纵连横。

从品类侧来看,8成门店奶粉利润缩水,6成门店营养品盈利滑坡。反观头部大连锁,双品类经营能力正在形成碾压优势,二八定律下马太效率日益明显。

渠道定制之风已从奶粉吹向营养品。成功的定制最终要满足品牌、渠道、消费者的共同利益,即增长、利润与效果。“六边形战士”基因成为定制化支点,以超预期利润撬动渠道资源,以体系化赋能保障增长确定性。

真正赚钱的调理型门店不足20%?调研显示,仅三成门店营利双增,近半数门店利润滑坡,传统高客单价模式的增长逻辑正在被重构。以奶粉这个品类为例,仔细观察会发现,2025上半年一个老用户在门店单月内购买奶粉的数量并没有变化,但频次却增加了,以前一箱一箱搬,现在一罐一罐买。目前来看,调理型门店所面临的共性难题包括专业人才短缺与培训成本高企、服务标准化与效果验证难题、传统消费观念与市场教育不足、数字化转型滞后与效率瓶颈。

同时,我们也总结了调理型门店的经营难点和现存困境。其中,调理型门店现存痛点及挑战包括拓客锁客难、专业人才紧缺、行业乱象透支信任、效果验证难、同质化严重、调理方案过度依赖经验主义,上游品牌厂商支撑不足、空间利润收紧。调理型门店最迫切想要解决的问题则包括快速提升客户到店率、降低核心人才依赖、调整产品占比、建立服务效果验证体系、合规化资质办理等。

就调理型门店当下所面临的出路和机会而言,则包括四个层面:1、从单一卖营养品转为提供健康实效的解决方案;2、从婴童调理转为母婴亲子家庭健康管理;3、从门店导购转为专业IP营养师;4、利用数字化工具高效运营用户并优化服务流程。

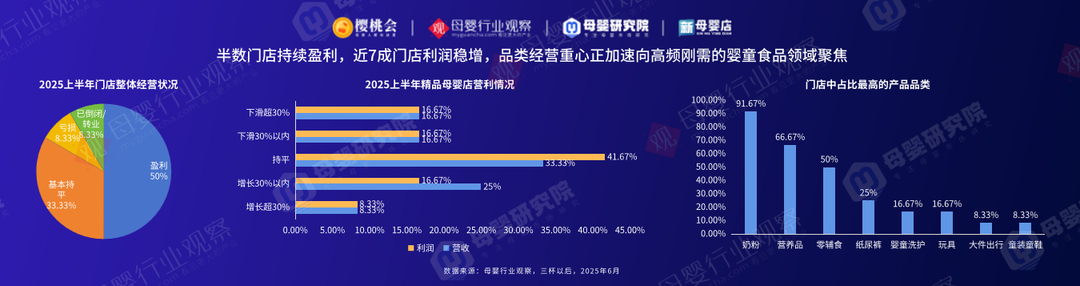

精品母婴店的日子还好过吗?调研显示,有半数门店持续盈利,近7成门店利润稳增,品类经营重心正加速向高频刚需的婴童食品领域聚焦。其中,门店中占比最高的产品品类,分别是奶粉、营养品、零辅食、纸尿裤。同时,“无奶粉不母婴”的行业定律也开始捆绑精品母婴店,向上突破高端市场乏力、向下缺乏价格与效率优势的情况普遍存在,且用户需求迭代速度远超业态进化能力。

目前精品母婴店的可能性出路,就是以高频互动撬动低频消费,用全场景陪伴解锁单客深度价值,例如增加大童用品文创和毛绒玩具、开展定制化服务、加大异业合作力度、打造“人设”和输出“店设”等。

品牌直供与门店整合双向积压,代理商沦为夹心饼干?有调研显示,超60%利润下滑与仅一成营利双增形成巨大反差,多数代理商对中长期发展持战略观望态度,在“维持现状”与“放手一搏”间反复摇摆。产品同质化、利润微薄化、渠道无序化,是横亘在母婴代理商面前的三重发展壁垒,而破局增长方向在于服务深化、效率革命、渠道精耕与产品创新。

以下是母婴行业观察2025全年活动的规划,针对母婴线下图谱建设,用几年的时间对全中国每个细分省份进行深度调研,凝聚成产业报告和大家一起分享,另外,还有海外游学的规划。

让一部分人先看到产业的未来,说的不仅仅是母婴行业观察,其实我们的整体矩阵内还有很多其他帐号,包括母婴零售、营养大健康、中老年产业、谷子经济等等,欢迎大家一起交流。

最后我想说,宏观是我们必须接受的,微观才是我们可以有所作为的,希望大家都能用二次创业的心态打好手里的牌。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论