快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

凯度消费者指数:聚焦人货场,新常态下的母婴市场增长机会

导读:近日,在母婴行业观察主办的2020母婴生态大会上,凯度消费者指数大中华区总经理虞坚从、货、场三个维度,分享后疫情时代母婴市场新变化,解码增长新路径。以下为精彩演讲内容:

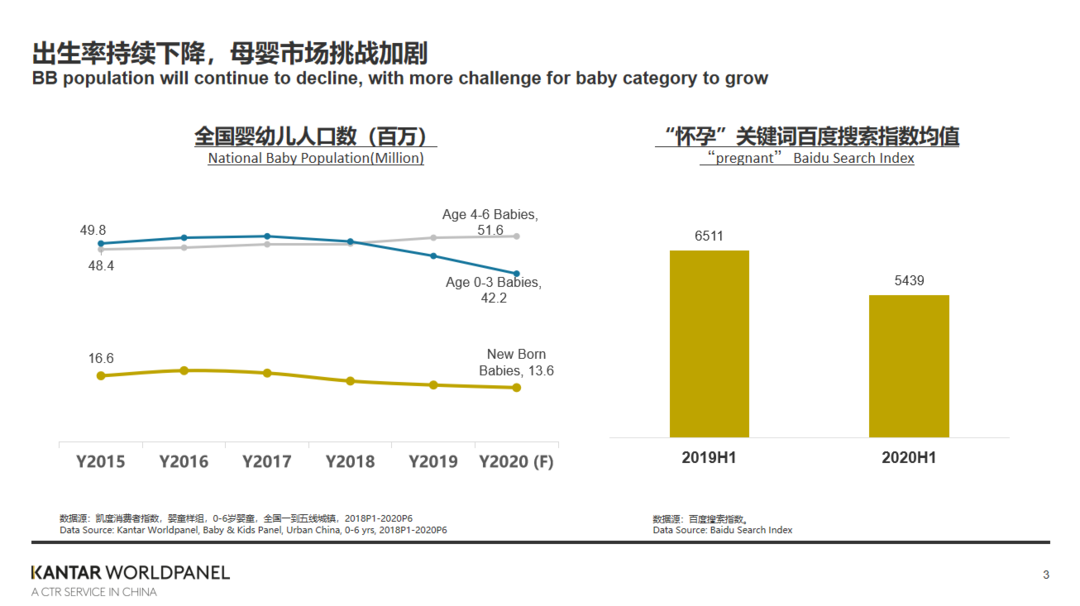

在整个后疫情时代,消费者发生了什么变化?首先看母婴市场新生儿人群的变化。去年新生儿1400多万,今年大家争议的话题就是这个数字在增加还是在减少,我们的观察是这个数字可能不会再增加,可能会跌破1400万,当然在年底才能做个认证。从百度搜索指数来看,搜索怀孕关键词的,今年上半年比去年上半年还少。有一句话“经济发展是最好的避孕药”,从某种程度上来说,大家脑子里都想着怎么活下来,怎么增长,生小孩的心情就少一点,所以对于接下来整个中国新生儿市场会不会有一个反弹,我们还是持保守的态度。

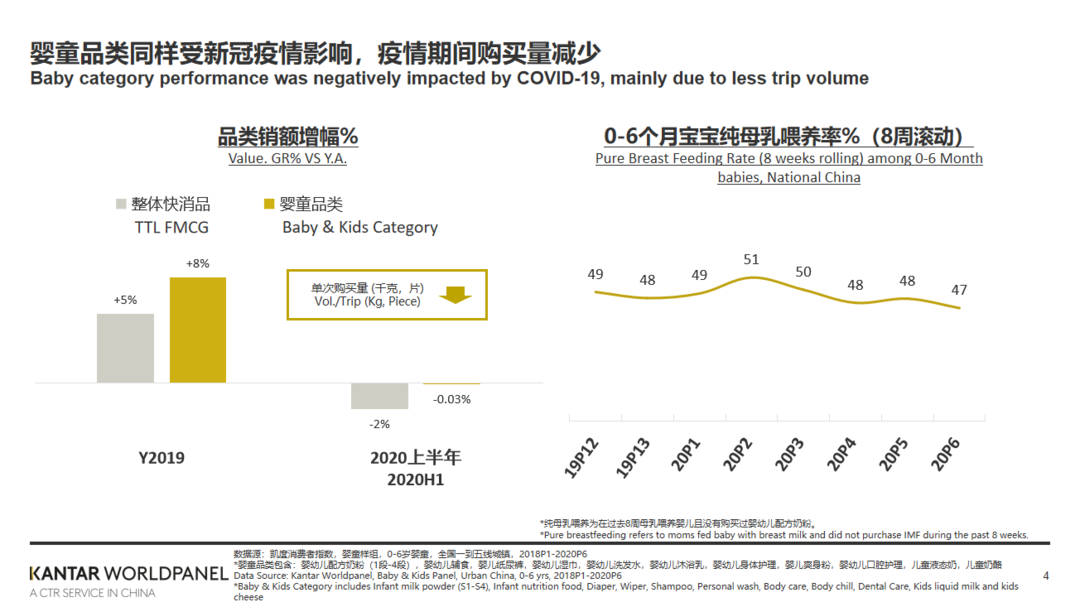

从中国上半年的整体趋势来说,整个快消品市场受到了蛮大的冲击,很多消费者的刚需还在,但跟社交、出行有关的品类受到了蛮大的影响。今年1-6月,快消品整体销售额下降了2%,母婴行业下降了0.03%。在2、3月份甚至到4月份的那段时间,母乳喂养率比之前高很多,影响了很多奶粉销售。从某种程度上来说,一方面供应有问题,但另一方面,需求端也发生了一些变化,所以整体来说对母婴市场影响还是比较大的。

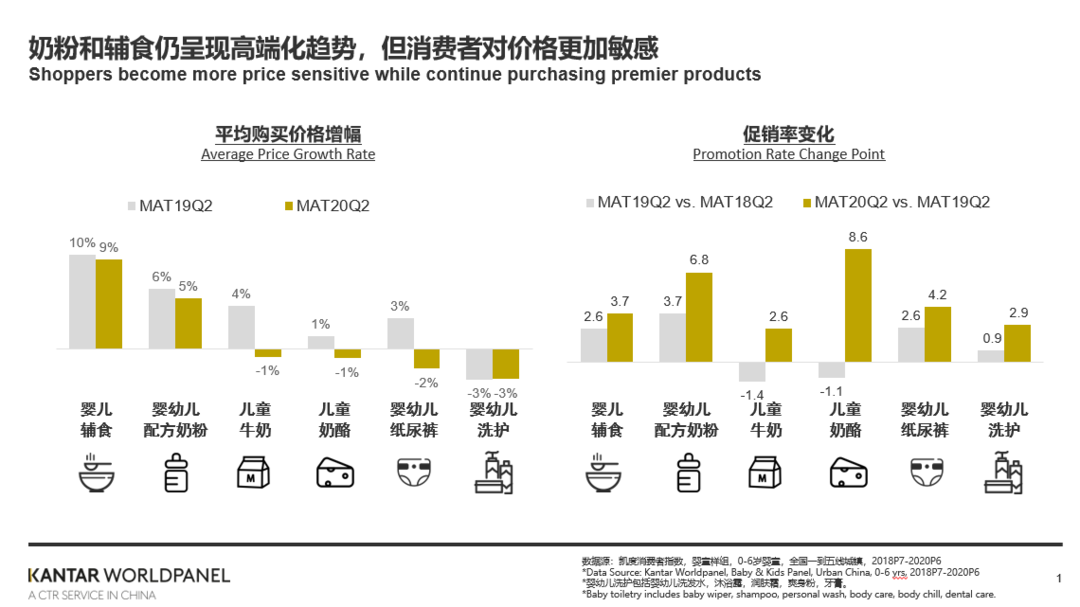

不同品类的状况怎么样?今年Q2同比去年,婴幼儿辅食、配方奶粉的购买价格仍然有9%和5%的增长,虽然增长率比去年低,但其他的品类平均价格的增幅事实上比去年要更低,也就是说整体市场的高端化趋势没有延续,反而受到一些阻碍。受到阻碍的原因并不是因为消费降低了,而是促销率发生了极大的变化,现在卖东西不促销消费者不会来买,今年快消品市场厂家商家加大了促销力度,这样的促销力度使得整体价格,特别是非刚需产品的价格有非常大的变化。

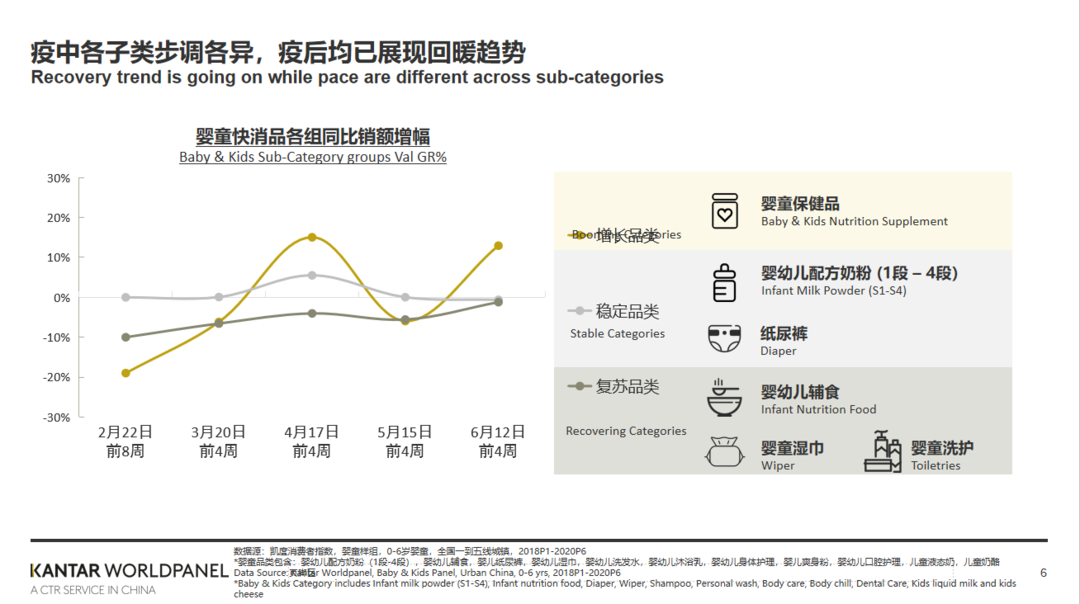

再看下不同品类在今年二季度和之后整体的恢复状况。第一类叫增长品类,像婴童保健品增长得不错,因为要给宝宝更好的免疫力,家长在这方面愿意花更多的钱。第二大品类是稳定品类,包括宝宝的刚需品类奶粉纸尿裤,在2、3月份因为供应链和其他方面的原因受到一些影响,但在二季度有一个非常稳健的恢复。第三类叫复苏品类,包括婴幼儿辅食、婴童湿巾、婴童洗护,一季度受到影响比较大,二季度慢慢在回升,这一品类需要更多的增长动力才能回升到去年的增长态势。

2020年进入了新常态,新世界加速增长更需要我们加强对于整个市场、消费者和渠道的认知。今天主要分享三个方面,第一个方面是细化一些主力人群的核心需求;第二点是如何把握核心人群的真正需求,研发出好的产品来满足这些需求;第三点是我们怎样快速调整,加快对渠道的转变应对。

聚焦主力人群诉求

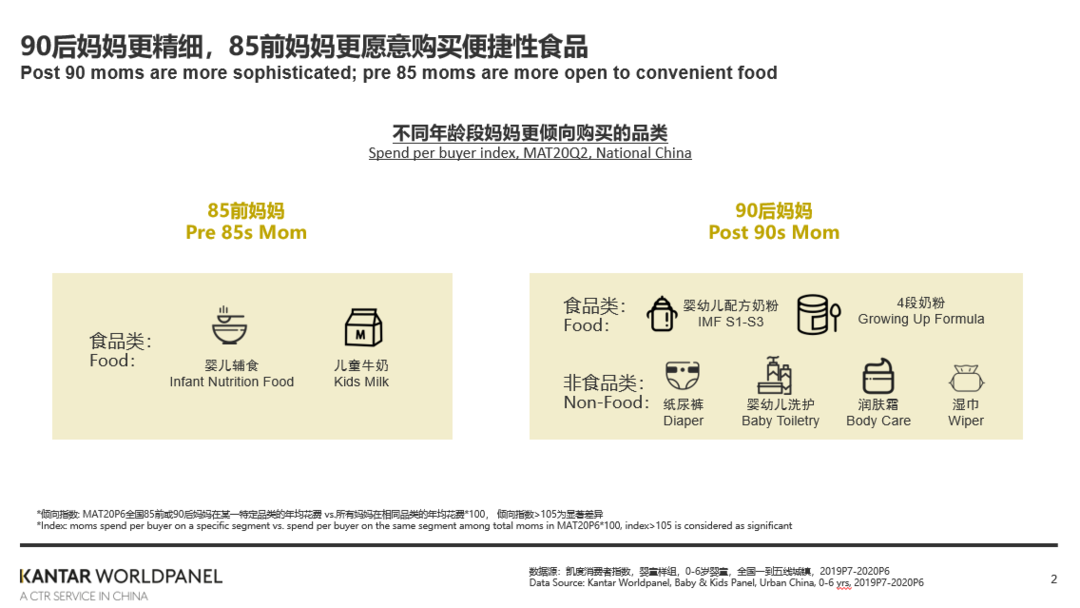

90后、95后的妈妈已经成为了孕育的主力,她们跟之前的妈妈有什么区别呢?我们用实际的消费者购买数据可以得出一些很有意思的差异。

首先85前的妈妈花钱主要在吃上面,很多钱花在辅食、奶粉和儿童牛奶上。90后的妈妈购买的产品广度和宽度有非常大的差异,她们花钱不仅在吃上面,而且在非食品上,特别是婴儿洗护、湿巾、润肤露等产品。其次,从人均购买品类数量来说,85前的妈妈平均购买4.5个品类,而90后妈妈是5.2个品类,她们也开始购买一些有特殊成分的产品。所以,90后妈妈整体的需求是往更加细分化、专业化,甚至是成分化的方向发展。

把握消费者核心需求

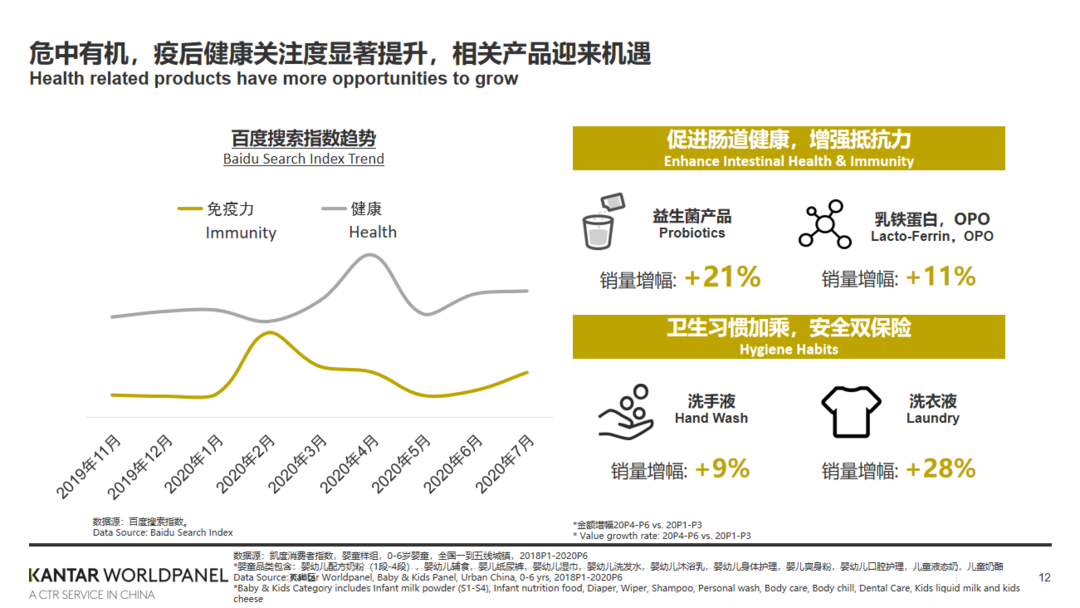

我们做了百度指数的研究,看到在2、3月份的时候,免疫力是一个热搜词,等到4、5月份搜索的峰值就掉下来了。但是消费者对健康的关注度显著提升,健康概念的搜索量非常高,而且在4、5月份还是维持一个非常高的位置。

从我们对消费者的追踪来看,益生菌产品今年上半年是同比21%的销量增速,乳铁蛋白有11%的销量增幅,跟儿童相关的产品比如洗手液、洗衣液也有不错的一个增长。

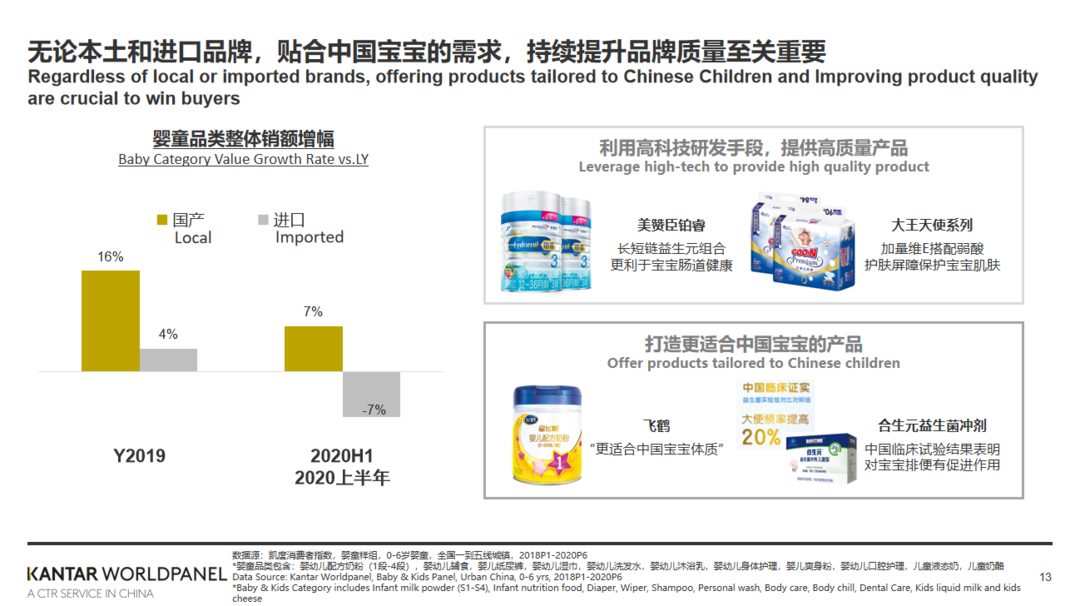

那么在这样一个节点,到底什么品牌做得更好,什么品牌相对受到的影响更大。在整个母婴市场里,国产品牌和进口品牌,到底消费者在选择哪些产品。2019年国产品牌增幅已经远远超过了进口品牌,国货在崛起,消费者越来越愿意购买国产。今年上半年一方面供给端受到了蛮大的影响,但是另一方面我们看到这两大阵营明显分化,国产品牌虽然受到了影响,但整体增幅仍然达到7%,而进口品牌实际上下降了7%。从数字来说,大家可以明显地看到今天做国货的品牌有非常大的商机。今年上半年消费者对于国家的认同感、骄傲感,促使了国内的品牌整体增长会更好。

但是妈妈是很实际的,不管是国内还是国外的品牌,能够适合自己宝宝的一定是最好的。很多国际大牌也在不断加快生产适合中国宝宝、中国家庭的一些产品。同时,我们中国的品牌可能更懂中国宝宝。从某种程度上来说像飞鹤这样的品牌已经深深地印入人心了,不论是国内还是国外的品牌,对于厂商而言,打造更贴合中国宝宝需求、高质量的产品,是至关重要的。

瞄准细分人群,细分场景,我们看到一些新的增长点。从人群来看,针对宝宝不同需求推出针对性产品,针对不同的宝宝扩大产品潜在市场,比如宝宝洗护产品区分男女;从场景来看,比如市场Top20防晒品牌中,45%的品牌已拥有婴童专属防晒产品,这是非常好的品牌维度的拓展。如果我们本身就是做婴童品类的,我们是不是能够生产出这样的一些产品,来满足妈妈的需求呢?这一点是不言而喻的。同样纸尿裤已经有各种各样的适合不同人群、不同场景的产品,目前这些产品的份额还不是很大,但以后随着消费者更加精细,会有更好的发展空间。

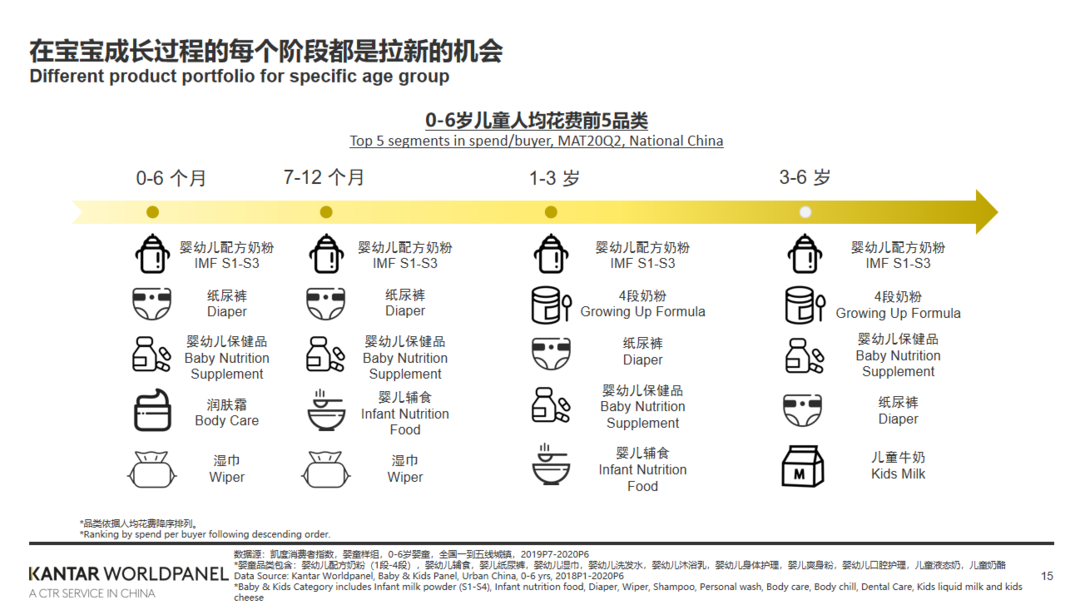

宝宝的产业是一个非常有意思的产业,在宝宝成长过程的每个阶段都是拉新的机会。这个时期一方面消费者忠诚度很高,另一方面每6个月也是品牌拉新的契机。同一个家庭在宝宝每个阶段都购买什么?如果在二段三段的时候消费者购买的是飞鹤,四段和五段还能购买飞鹤,这是一个非常有意思去研究的话题。因为消费者越到后面,品牌的选择越多。所以从某种程度上,了解消费者购买改变的节点对我们非常有用。而且我们可以看到,现在到3岁以后很多消费者是不吃奶粉的,开始吃儿童牛奶了,以前做奶粉的能不能把儿童牛奶也同样进入到消费者的购买和考虑的范围内,其实对于企业来说是一个非常值得去探讨的话题。

布局渠道格局转变

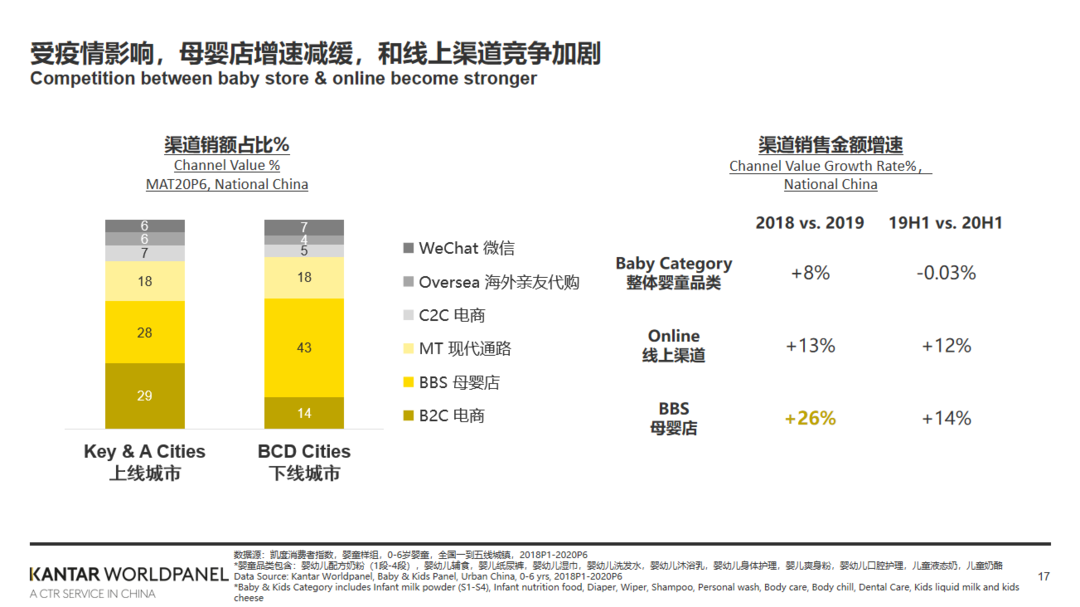

当然,我们有好的产品和好的消费者定位,最后一定要有好的渠道才能卖出去。中国现在的渠道在上线城市和下线城市的整体分布非常不一样,比如母婴店在上线城市占比是28%,但是在3-5线城市是43%的占有率,这里面当然还包括了一些O2O的量。但整体来说,母婴店在下线城市占比还是非常大的,接近半壁江山。此外,B2C在上线城市占了很多份额,在下线城市仍然有非常大的发展空间。

对于母婴店而言重要的一点是,今年上半年有很多其他渠道的消费回流,所以母婴店在刚需产品上是不错的,有14%的大范围的增长,但对比去年是下降的,加上B2C、C2C的影响,今年对于母婴店的经营者来说是一个蛮大的考验。店越开越多了,或者说要维持一个越来越大的规模,但行业整体的增长越来越小,对此,怎样去破局?

第一个改变是线上线下的联动,持续拉新。所有的店都在做直播,做私域流量和会员体系。但是大家做直播是不是直播常态化,或者是直播作为一个企业拉新的重要源头?我随意打开了不同母婴店的小程序,看他们的界面,发现只有一个店,他的直播入口是在第一位的,大家能猜到是谁吗?是孩子王的小程序。直播是在C位的,消费者不需要去走进二级三级目录,这是真正地贯彻了直播可以成为企业长久吸引消费者的管道。

第二点优化到家服务,增加便捷性。今年所有消费品、食品饮料和个护厂商都在问的话题:O2O,我们怎么样把产品通过到家服务的方式提供给消费者?阿里做同城零售,美团、饿了么的大战,今年发力点都在O2O,母婴市场今年O2O的比例在全渠道已经到了8.6%,这个数字是高于整个快消品的,食品饮料目前到了5%。我相信在接下来一两年,这个数字可以达到15%-20%,对门店来说,以后15%-20%的门店销售可能会通过O2O的方式提供给消费者。O2O是一个增量产生的工具,而不是存量产生的工具,我们只有通过O2O去抓一些增量,才能帮助品牌有更好的提升,帮助门店销售更好。

另外,跨境直达是非常好的渠道,消费者对于进口好产品的需求并没有改变,某种程度上2020年肯定会看到更多代购迅速地萎缩,而直达跨境电商兴起。从我们的数据里可以看到,在今年上半年,奶粉代购这部分的销量已经很大的萎缩了。这部分的销售没有了并不代表这部分的需求没有了,这块需求到底是母婴店接下来了?还是跨境直达接下来了?我们怎么抓住这部分销量?这是一个值得探讨的话题。

最后总结一下,后疫情时代还是要触发我们对整个人货场重新组合的考虑,从人来讲,把握疫后回暖的节奏,要知道什么样的品牌现在仍然是刚需,什么样的品牌现在属于恢复期,不同的人群有不同的核心诉求,我们必须针对这些人群进行更加细化的深度运营。在产品创新上,仍然有非常大的细分化和专业化的机会可以做。另外今年消费者一定对价格更加敏感,一定更喜欢促销,我们要拿捏好价格促销的策略,不是不做促销而是更加smart的促销。最后一点是数字化的运营,我个人觉得线上和线下一样重要,在三四五线城市线下门店仍然是消费者购买的一大渠道。所以我们做好服务和体验,应用不同的社交触点去完成全场景的拉新和转化,线下门店仍然是大有可为的。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

相关推荐

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论