快讯

母婴行业观察

热文

年收27亿、服务超500万老人!Road Scholar的游学生意有多野?

2025-11-14 10:56

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

奶粉消费全渠道转型正当时:下沉?上攻?OR发力电商?

导读:2020年中国奶粉市场分化加剧,一方面社交、直播、社群、社区、内容等众多新流量电商平台上位;另一方面疫情下上线城市和下线城市的消费行为分化愈加明显;另外上半年窜货、乱价现象严重,尤其是下沉市场更像是一场大型“割韭菜”行为。当下的奶粉市场对于所有奶粉品牌来说,稳住自己最具竞争力的市场根据地,并在场景多元化、渠道加速更迭的同时,如何更高效的链接消费者找到新的渠道增长点,都不是一件容易的事情,但却是必须要做的重要事情。

来源/ 奶粉关注

线下渠道,正面交锋

事实上从去年开始,渠道争夺战就非常激烈,而疫情更是加速了渠道扩张,各大品牌开始了正面交锋,从奶粉品牌当下的危机看,越来越多的品牌意识到了渠道、以及市场根据地的重要性。奶粉品牌要在存量市场寻求增量空间,奶粉关注认为,“生意这么难做,要越来越紧的绑定渠道”。

中国奶粉行业是从医务渠道、现代通路再到母婴店等线下零售起步,而母婴店正是奶粉品类的第一大渠道,几乎占据了半壁江山。但分化现象较为严重,在90年末爱婴岛、乐友等母婴连锁品牌就已诞生,然而即使发展数十年,母婴店依旧集中度低。尽管当下孩子王、乐友、爱婴室等头部母婴连锁品牌发展迅速,登康、王子羊、米氏、健瑞儿、谷子孕婴等区域连锁品牌也足够强势,但在下线市场仍存在大量的中小连锁母婴店、社区母婴店、个体母婴店或夫妻店等等,而这些母婴小店占据了市场超50%的份额。

目前各大奶粉品牌优化渠道步伐都在加快,从大环境来说,当前三到六线市场消费潜力巨大,国内外品牌都在竞相卡位下沉渠道,但下沉要“接地气”,国产品牌更有发言权,大多国产品牌采取的地推形式,而头部品牌则会紧接着在卖点差异化、营销模式、附加服务等方面多下功夫,做更精细化的运营,从而取得门店及消费者的信任。

那么下沉的第一步更多的是对优质渠道即大型连锁门店的占领,一方面可以减少管理、人力、资金、消费者教育等方面的风险和挑战;另一方面则是大渠道的品牌力更强,专业性可能更高,更容易抓住消费者心智。

但存量时代,母婴小店不可忽视。原因在于,越小的市场环境,“熟人经济”越是明显,相比于1-2线城市,3-6线城市中母婴经济更倾向于圈子经济,消费决策更容易受到熟人影响,而看起来经验丰富的母婴店老板或店员更容易获得妈妈们的信任,尤其是初为父母的新手。另外则是在更下线的城市,大多都是隔代养育,爷爷奶奶们对互联网的接触更少,网购经验也较少,线下购物的机会更多。总之,这类型的门店虽较于大型门店可能运营服务能力及技术工具运用层面存在短板,但在当下的下沉市场环境下,可能与消费者之间的链接更强。

需要注意的是,随着电商渠道的发力,消费转移线上的趋势明显,门店获客的成本逐渐升高,奶粉品牌在布局渠道的同时,也要考虑到与渠道间共生共建,共同增长,否则会被渠道所抛弃。

当然无论是上攻上线城市,还是下沉下线城市,乳企都要有自己的聚焦目标,要根据自身实力逐级进行,比广撒网更重要的是精耕,即精细化运营重点合作门店。

线上渠道,流量混战

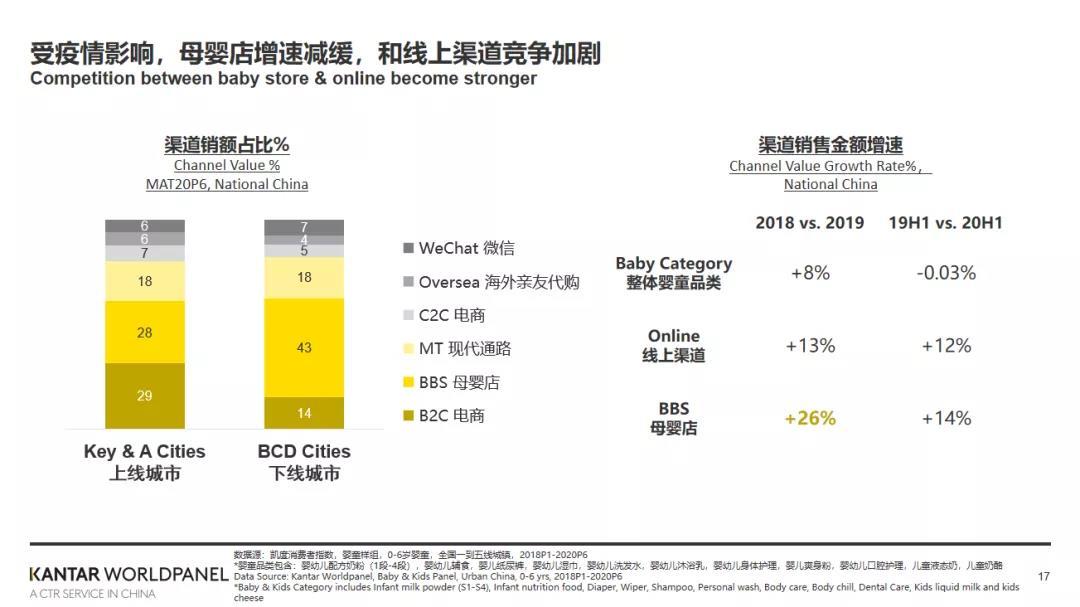

母婴渠道无疑是奶粉企业的主战场,但近年来,线上线下全渠道布局趋势愈加明朗,由于渠道成本低、利润和成长性高,奶粉销售中电商渠道的占比正在持续提升。尤其今年疫情较严重的一段时间,多家婴配粉企业通过线上平台协调产品、货物问题,大家都开始意识到,线上渠道的发展非常重要。凯度数据显示,在2020上半年,母婴店增速明显下降,虽还是比线上渠道增速快,但下滑严重。

另外从上图可以看出,除综合性电商外,微信、海淘代购等都在奶粉销售渠道中占有一定地位。一方面,受疫情“足不出户”的影响,消费行为发生一定转变,电商直播、微信小程序及社区团购等渠道逐渐火热,促进消费者积极购买,提高交易效率,多个品牌借此去库存提高销量,或进一步提高消费者对品牌的认知度;另一方面今年全球疫情蔓延,很多人不看好跨境渠道,事实上消费者对于进口产品的需求并没有改变,新生代消费者通过跨境平台购买母婴用品已逐渐成为常态,但2020更多个人代购迅速萎缩应该已成定局。从今年乳企的布局来看,跨境也是他们正在发力的渠道,如达能旗下超高端品牌爱他美Essensis 3、合生元HMO系列奶粉、惠氏启赋蕴悠羊奶粉等。

除此之外,当下母婴市场线下线上渠道边界越来越模糊,社交、内容、短视频、直播、到家、社区团购等用户触达形式更加多元;抖音、快手、小红书、B站一众新流量平台强势上位;数字化能力成为线下母婴店的生存关键......渠道格局加速重构,母婴零售边界正在被打破,奶粉销售渠道也愈加多样化。

当然,目前中国奶粉渠道还是以母婴渠道和电商渠道为主,对于奶粉品牌来说,偏重于某一渠道并没有错,但是在竞争愈加白热化的当下,加紧全渠道布局才是最关键的,偏安一隅的品牌恐怕难以大增长,把握住每一个渠道的变化趋势,及时布局才是发展正道。2020年10月12日,由母婴行业观察举办的「渠道迭代风起时·2020母婴零售大课」将在上海召开,届时将邀请众多新零售业态下的行业资深,围绕“直播与短视频”、“私域流量”、“零售数字化”、“消费新机遇”、“重塑增长”等关键词展开分享,一起梳理新流量时代的变化,抓住风口背后的增长机会。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

相关推荐

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论