快讯

母婴行业观察

热文

年收27亿、服务超500万老人!Road Scholar的游学生意有多野?

2025-11-14 10:56

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

小玩偶大市场!一文探究泡泡玛特、TOPTOY、晨光集团的发展路径

导读:潮玩这个新兴的行业正在从小众走向大众。据京东618数据显示,潮流盲盒的销量同比增长达230%,减压玩具的销量同比增长达283%;据某物流平台数据显示,已有数百万吨618预售商品备入仓库,规模同比增长100%。其中,盲盒手办备货量同比暴增1000%,此前相关报告显示,在95后最“烧钱”的爱好中,盲盒手办排名第一,并已成盲盒手办市场重要消费人群,占比近4成。

可以看到,未来潮玩市场存在着巨大的潜力和可深化的机会。但从我国潮玩行业发展来看,目前潮玩行业存在主要的三条发展路径,以泡泡玛特为代表的产业链一体化平台;以TOPTOY、X11为代表的潮玩市场集合店;以及依托零售渠道发展的九木杂物社、名创优品、酷乐潮玩、19八3等,以下为具体潮玩品牌发展路径,供业内人士参考。

产业链一体化平台代表,

泡泡玛特致富路径

泡泡玛特专注潮流玩具赛道,定位中高端品牌路线,目前泡泡玛特的产品主要分为盲盒、手办、BJD(Ball-jointed Doll,即球型关节人偶)与衍生品四类。

2020年,泡泡玛特出售超过5000万只潮流玩具。盲盒作为公司的主力产品,产品售价49~99元之间,从定价策略上可以看到,盲盒定价入门门槛比较低,且具有较强的消费粘性,并且复购率较高。

而其他产品线布局不同价位,分层次满足各类消费群体的需要,比如大于10厘米的手办,面向高端消费者,产品定价介于199~1499元(均价258元),与盲盒相比设计更精细及有艺术风格,材料更高级,但高售价的产品也在一方面阻止了普通群体进入这一门槛。

泡泡玛特产品矩阵

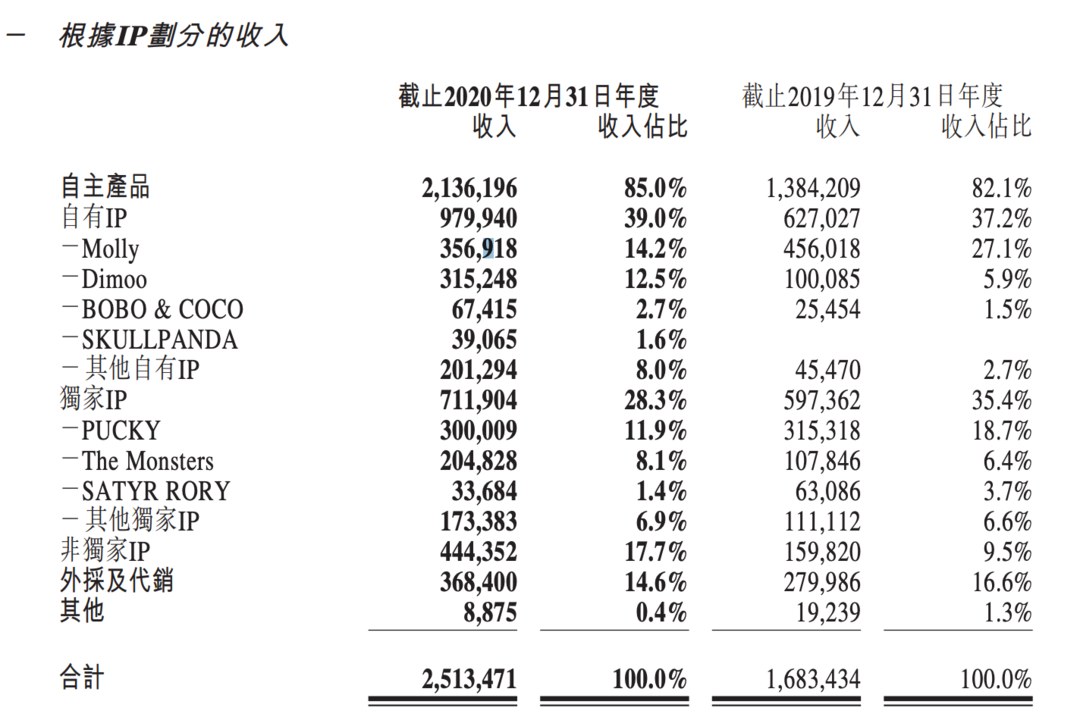

对于盲盒产业来说,IP和渠道可以说是最大的护城河。2020年财报显示,泡泡玛特自有IP中Molly和Dimoo的收入占比为14.2%和12.5%,即Molly一年卖了3.57亿元,Dimoo一年卖了3.15亿元;独家IP中PUCKY和The Monsters收入占比分别为11.9%及8.1%,即PUCKY过去一年收入3亿元,The Monsters过去一年收入约2.05亿元。

不得不提的是,爆款IP Molly的热度正在慢慢降温,2019年Molly 的销售额为4.56亿元,占总收入的27.1%,而到了2020年,其销售额降至3.57亿元。PUCKY 在2019年的销售额为3.15亿元,占总收入的18.7%,但是2020年却降至3亿元。对于IP发展而言,它具有不确定的周期属性,需要不断开发IP的生命力才可以保持业绩的增长。

当然公司也深知依靠单一IP的风险性,在IP储备上,截止2020年公司运营IP共125个,其中自有、独家IP占比在不断提高,推动公司毛利率从2017年47.6%提升至2020年63.4%。

除了IP这个核心竞争力,泡泡玛特的渠道端表现也非常的强劲,主要是通过线下+线上,全方位触达年轻消费者,财报显示,2020年泡泡玛特线下渠道总收入13.3亿。泡泡玛特在线下以零售店为核心进行多样化布局,2020年公司在中国大陆共有187家线下门店,门店收入同比增长35.5%。机器人商店一共1351家,覆盖77个城市,机器人商店收入同比增长32.2%。

线上渠道总收入为9.5亿,同比增长76.5%。泡泡玛特为了满足消费者的便捷化需求,以主流电商+小程序私域流量多渠道覆盖。截至2020年12月31日,泡泡玛特累计注册会员总数从2019年末的220万人增至740万人,新增注册会员520万人会员贡献销售额占比88.8%,同比增长9.9%。

从渠道毛利率上来看,2020年零售店,线上渠道和机器人商店的毛利率分别为61%、70%及73%,可见,线上渠道和机器人商店毛利率均高于零售店。分析背后原因,从产品售价端来看,零售店渠道卖出的潮玩产品售价更低,这大概是因为线下较多的促销活动所导致的。

潮玩市场集合店TOPTOY、X11

潮玩赛道的火爆吸引了众多玩家投身这一蓝海,2020年12月,名创优品推出潮玩集合店TOPTOY,产品覆盖手办、高达、BJD娃娃、雕像等八大潮玩核心品类,目前拥有近2500个SKU,价格区间介于39元至上万元。从定价策略来看,TOPTOY定价更低于泡泡玛特的产品售价,进一步刷新了消费者对潮玩这一产品单价的认知程度。

TOPTOY产品聚焦10-40岁的消费群体,数据显示,截止2021年4月的用户男女性别占比分别为48%和52%,相较泡泡玛特、52TOYS而言,用户男女群体较为均衡。目前,微信小程序已经有累计超过30万的会员。

值得一提的是,母品牌名创优品的门店早设有盲盒专卖区,而在2019年的7月,名创优品还推出盲盒产品Teddy Bear Collection。从近期名创优品发布的一季度财报来看,玩具品类销售额同比增长189%,其中积木类销售额增加三倍,在IP联名合作上,名创优品与奇奇蒂蒂(Chip and Dale)、Tsum Tsum、B站(包括《天官赐福》)等合作,推出联名产品系列。

对于潮玩产业而言,IP是核心竞争力之一,泡泡玛特IP存储达上百个,且自营、独家IP占据主流的市场份额,反看TOP TOY,目前TOP TOY已自研近10款原创IP,其中包括TWINKLE、TAMMY、Yoyo、BUZZ等IP,并与HelloKitty、漫威、迪士尼、DC、火影忍者等52个全球顶级IP合作,第三方会分走一部分授权营收,这也会造成TOP TOY品牌核心竞争力不足,难以与业内头部玩家抗衡。目前TOP TOY已经在全国范围内布局了25家门店。根据TOP TOY创始人的预计,他们未来将在数个城市开设100家线下集合店,还将铺设机器人商店。

TOP TOY的优势在于背靠名创优品,其背后是强大的供应链和投资商资源。毕竟产品想要实现大众化,或者快速走向大众,强大的产业链必不可少。而TOP TOY承袭了它的诸多玩法,挑战与机遇并存。在去年年底,KK集团也推出同样定位为全球潮玩品牌集合店的X11,主打海量SKU,据悉,X11有5000+SKU,与TOP TOY相比SKU更多。X11属于新零售“独角兽”KK集团(广州快客电子商务有限公司),集团旗下包括KK 馆、KKV、THE COLORIST 调色师及X11等多个连锁零售品牌。目前,KK集团已在北上广深等全国100多个重点城市布局近千家线下门店。

零售渠道:

九木杂物社以潮玩盲盒充实文创产品SKU

除了产业链一体化平台、潮玩集合店,还有零售渠道公司,比如晨光文具旗下的九木杂物社,名创优品、酷乐潮玩、19八3等。

九木杂物社母公司晨光集团布局零售业务,通过打造面向不同受众的晨光生活馆、九木杂物社进军实现向零售大店的转型。晨光生活馆是以 8-15 岁的学生作为主要消费群体,销售的产品以文具品类为主;九木杂物社店铺则是以15-29岁的品质女生作为目标消费群体,销售产品主要为文具文创、益智文娱、实用家居、创意礼品等品类,店铺主要分布在各城市核心商业购物中心。

在消费升级的今天,九木杂物社利用晨光文具多年来在国内文具产品领域的深厚基础,不断创新文具产品,吸收日本手账文化,推出手账本以及配套胶带、印章、花边带等周边产品。

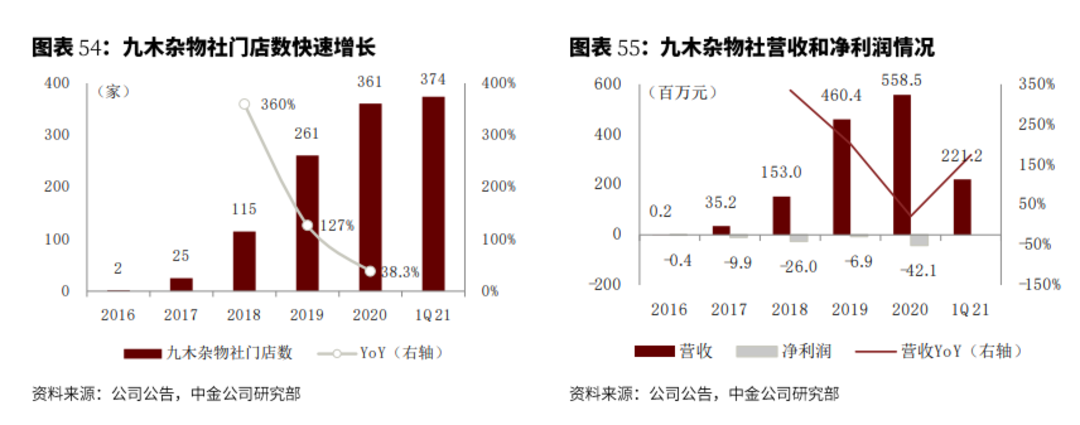

同时还做了一个正确的选择,引入当下火热的盲盒提高SKU数量,这样不但可以使店内选品变得丰富,还突破九木杂物社单一的销售文具产品的身份,提高入店率及消费者停留时间促进购买行为的产生。从2020年的业绩可以看到,九木杂物社利用盲盒产品高频次高粘性特点,推动产品结构优化,无疑是一个正确的决策。

截止2020年上半年,盲盒产品在九木杂物社SKU中占比20%。受疫情压力2020年公司却得益于盲盒等文创产品销量大涨,全年营收5.6亿元,同比增长21.3%。2021年一季度,九木杂物社实现收入2.2亿元,同比增长174.3%。

从行业发展来看,伴随着潮玩热度持续燃烧,优酷、腾讯、哔哩哔哩等互联网企业纷纷推出潮玩产品,行业竞争白热化。那面对一个崭新的市场大陆等待玩家探索,我们应该做些什么?2021年7月11日~13日,上海,由母婴行业观察主办的“消费迭代风起时·2021第七届全球母婴大会”重磅来袭!届时百余位资深嘉宾,将围绕“消费迭代”、“人货场重构”、“直播与私域”、“长期主义”、“未来品牌”等干货内容分享给大家,敬请期待。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

相关推荐

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论