快讯

母婴行业观察

热文

母婴日报 | 孩子王线上APP覆盖海南地区;天猫国际发布双11母婴、营养健康行业现货首日成交榜;又一外资奶粉宣布进军中国市场

2025-10-24 18:44

1亿用户、千元月充!银发短剧攻占爸妈手机?

2025-11-12 20:29

央企也卷不动?康养行业陷入“赔本赚吆喝”困局

2025-11-27 11:50

从护肤企业到日本营养品龙头,「FANCL芳珂」“跨界成功”的秘诀在哪?

导读:近年来,随着大众健康意识不断提升、越来越多年轻群体卷入养生圈,国内健康消费涨势强劲,艾媒咨询数据显示,2022年中国保健品行业市场规模已达2989亿元,预计2027年有望增至4237亿元。

作者:营养品情报

尽管涨势明显,但目前中国营养保健品市场的成熟度、渗透率都不高,其中蕴藏着多重机会;且品牌之间的竞争也日益焦灼,国产品牌持续崛起,海外品牌也不甘示弱,很多品牌凭借优质产品或独特定位抢占了一席之地,凭借精准营养包突围的日本营养品和护肤品巨头企业FANCL(芳珂),就是其中之一。

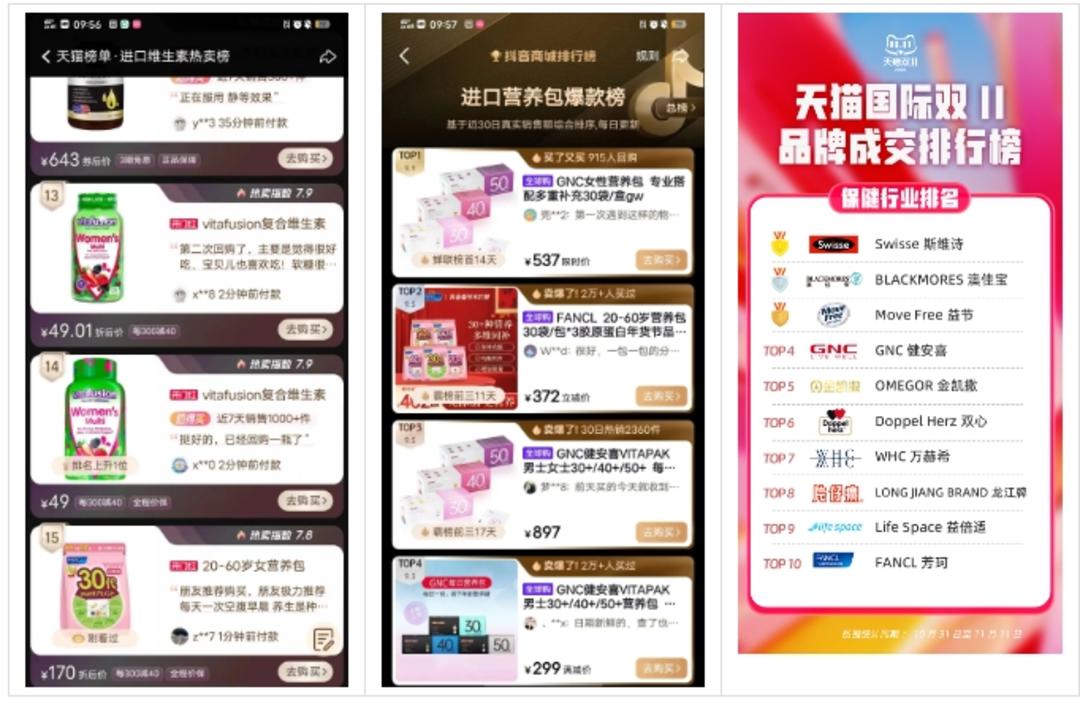

2023年FANCL跻身天猫国际双11进口保健品热销品牌榜前十,另有数据显示,其复合维生素营养包登上天猫进口维生素top20榜单,在抖音也冲上进口营养包榜单第二名。

其实,FANCL在日本本土的表现更为强劲,有数据显示其在日本营养补充剂市场的占有率约20%,排名前列,能从竞争激烈的日本营养品市场中突围,实力可见一斑。

从护肤品跨界营养品

大单品+定制化策略突出重围

提到FANCL,大部分人首先想到的各种无添加的护肤品,该品牌也是从无添加护肤品起家,后来才跨界到营养品领域。

上个世纪80年代,相当多日本消费者深受含防腐剂化妆品带来的各种皮肤问题困扰,了解到这一现象后,FANCL创始人池森贤二提出“无添加”护肤的概念并开始沿此方向创业;1982年,FANCL上市了第一款小包装无添加护肤品。依托差异化定位等优势,FANCL迅速占领日本护肤品市场。

但FANCL没有止步于护肤品这一赛道,1990年代初,日本人口老龄化问题已经凸显,消费者对于营养品的需求不断增多,沿袭健康无添加这一理念,FANCL开始切入营养补充剂领域。池森贤二对比美国的营养补充剂价格发现,日本的营养保健食品价格偏高,FANCL决定用平价产品突围,1993年开启产品开发,1994年同时上市了28款营养保健食品,比如维生素C、DHA、小麦胚芽油E等,力求尽可能全面满足用户的需求。价格差异化策略使得FANCL的营养品业务迅速爆发,2个月内月销售额就达到2亿日元(折合当年平均汇率为1688万人民币)。

不过,到1999年左右,随着日本营养品市场规模的扩大,新入场的玩家越来越多,价格战打响,FANCL逐渐陷入其中;FANCL营养品业务营收出现增长放缓,甚至2003年起营业利率开始下滑。另外,FANCL自身也存在产品同质化问题,后来加上日本经济下行、日本营养品相关监管政策收紧等外部环境因素,2007年起FANCL营养品业务的营收也转向下滑,并且持续了近10年,中间,2013年池森贤二重回一线试图挽回颓势,成立新品牌FANCL HealthScience,重构其营养健康业务板块。

2015年,日本《功能性食品标示制度》出台,日本营养品市场迎来政策红利,而FANCL也借此成功扭转不利局面,业绩增速更胜其营养品业务起步阶段,坐稳了日本营养品龙头的位置。2023财年,FANCL营养品业务营收为398.71亿日元(约合人民币19.09亿元),而FANCL能够抓住政策利好的东风,离不开其近几年来在产品、渠道等维度的持续优化。

具体来看,产品维度,FANCL主要有两项策略:

一是瞄准用户普遍的营养补充需求来打造爆款单品,然后延伸成系列产品,比如其Enkin护眼系列产品,从改善老年人眼睛老花症状产品扩展至缓解年轻群体眼疲劳产品;爆款单品的威力巨大,以另一FANCL明星产品Calolimit系列为例,可以为品牌带来数十亿(折合人民币约千万级)日元的营收。

二是布局定制营养,用更具差异化和个性化的产品吸引并留住消费者;例如,2014年,FANCL尝试推出根据用户的体检信息提供专属的营养建议,当时主要目标用户为老年群体;2016年,FANCL根据性别和年龄的不同推出了一系列综合维生素的营养包产品,也是其目前的王牌产品之一;2020年,FANCL正式上线Personal ONE个性化营养品服务,为用户提供个性化营养补充方案以及营养补充剂与药物服用组合安全性等方面的一对一咨询服务。

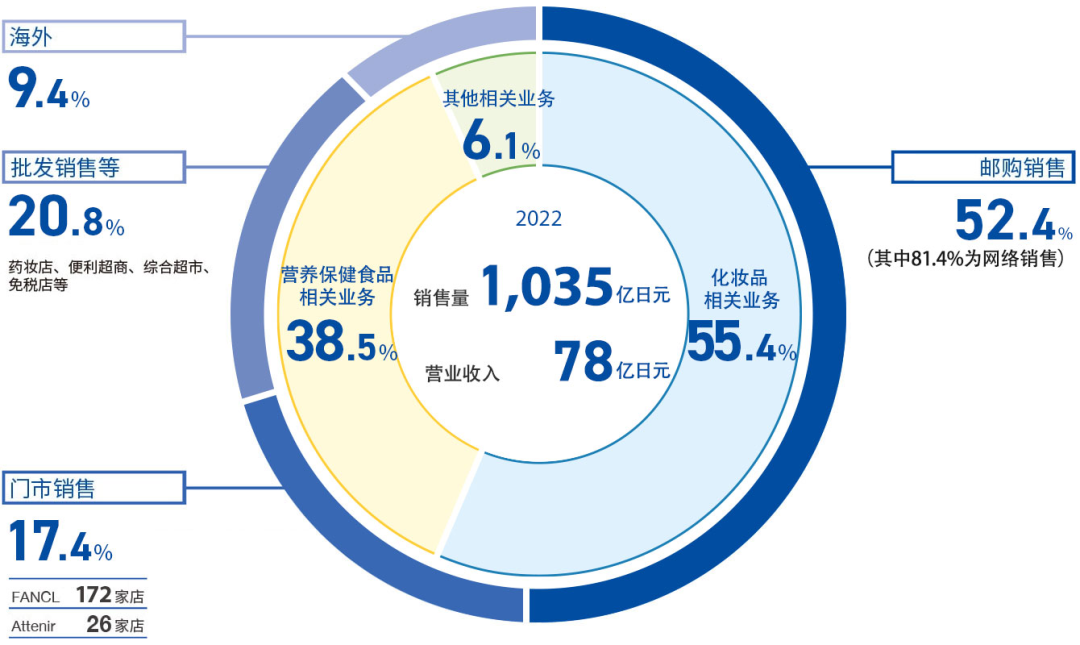

渠道方面,因为日本市场的特点,长期以来,邮购是FANCL营养品业务最核心的销售渠道,虽然随着时代发展、消费者偏好变化等因素占比有所缩减,但新冠疫情爆发后,占比又略有回升。邮购渠道对发展深度用户十分有效,复购比例较高。

自营门店和批发同样是FANCL的重要出货渠道,其中线下门店带来的营收波动较多,也几度遇挫,相比之下,批发渠道增长比较稳健。

线上渠道方面,FANCL通过第三方平台触达更多消费者,还依托自有平台进行私域转化,另外,FANCL还推出会员服务,给购买了订阅服务的用户定期配送营养品,用户留存度得以提升。

不难看出,FANCL更偏向于做实用户复购。

目前,FANCL的营养品营收主要来自于日本本土,海外业务带来的营收基本上是小幅上涨,不过,FANCL对于中国市场十分看好,希望能找到新的增长动力。

向外拓展

中国市场并不好啃

最开始,考虑到跨国业务的复杂性,FANCL选择与中国企业合作来进入中国市场,2017年,FANCL与国药国际达成总代理合作,在国药国际的规划下,2018年FANCL分别在天猫和京东上开设了海外旗舰店,侧重线上渠道的选择也为FANCL带来了不错的成绩。之后,FANCL也布局了抖音、小红书等内容电商平台。线下渠道方面,FANCL布局了山姆等商超、药店渠道。2020年,FANCL的维生素等产品获批中国国家市场监视管理总局许可,自此可以作为保健食品销售。

不过,由于日本选择排放核污染水,近几个月来,中国国内消费者对于日本品牌的好感度降低、很多担心辐射的消费者也选择不再复购FANCL的产品,FANCL受到一定影响。FANCL在网店商品详情页上特意标注相关检查数据希望可以减轻用户忧虑。

尽管未来FANCL能在中国营养品市场上占据多少份额尚未可知,但是其发展路径也能为更多品牌提供参考。

一方面,其崛起与日本社会老龄化加剧这一趋势息息相关,也历经了日本营养保健品产业的多次洗牌和逐渐成熟,更是因为政策红利实现突破性发展,而目前的中国营养品行业也正在经历着类似的阶段,中国正在步入老龄化社会,加上疫情影响下大众的养生保健需求愈发旺盛,机遇就在眼前;另一方面,其在产品方面的思路也是很多品牌尝试布局的方向,比如个性化定制,用增值服务来留住用户等,做好复购很多时候是关键。

那新一轮营养品角逐中谁能成为中国版的FANCL?拭目以待!2024年2月29日,福建厦门海沧正元希尔顿逸林酒店,由母婴行业观察主办的“出路·新渠道大会&增长品类大会”将重磅来袭,来现场,与行业大咖一同探讨营养保健行业发展趋势。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

相关推荐

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论