快讯

母婴行业观察

热文

“催生大礼包”接连出台,母婴店能吃到这波红利吗?

2025-12-23 11:49

生育补贴、渠道整合、上市扩张...哪个关键词“硬控”了你的2025

2026-01-14 10:18

战略投资灵优智学,这家玩具厂如何用AI“换道超车”?

2026-02-11 12:18

从东南亚到非洲,拆解纸尿裤品牌的差异化出海之旅

欧美市场“居大不易”

众品牌在东南亚掘金赚翻

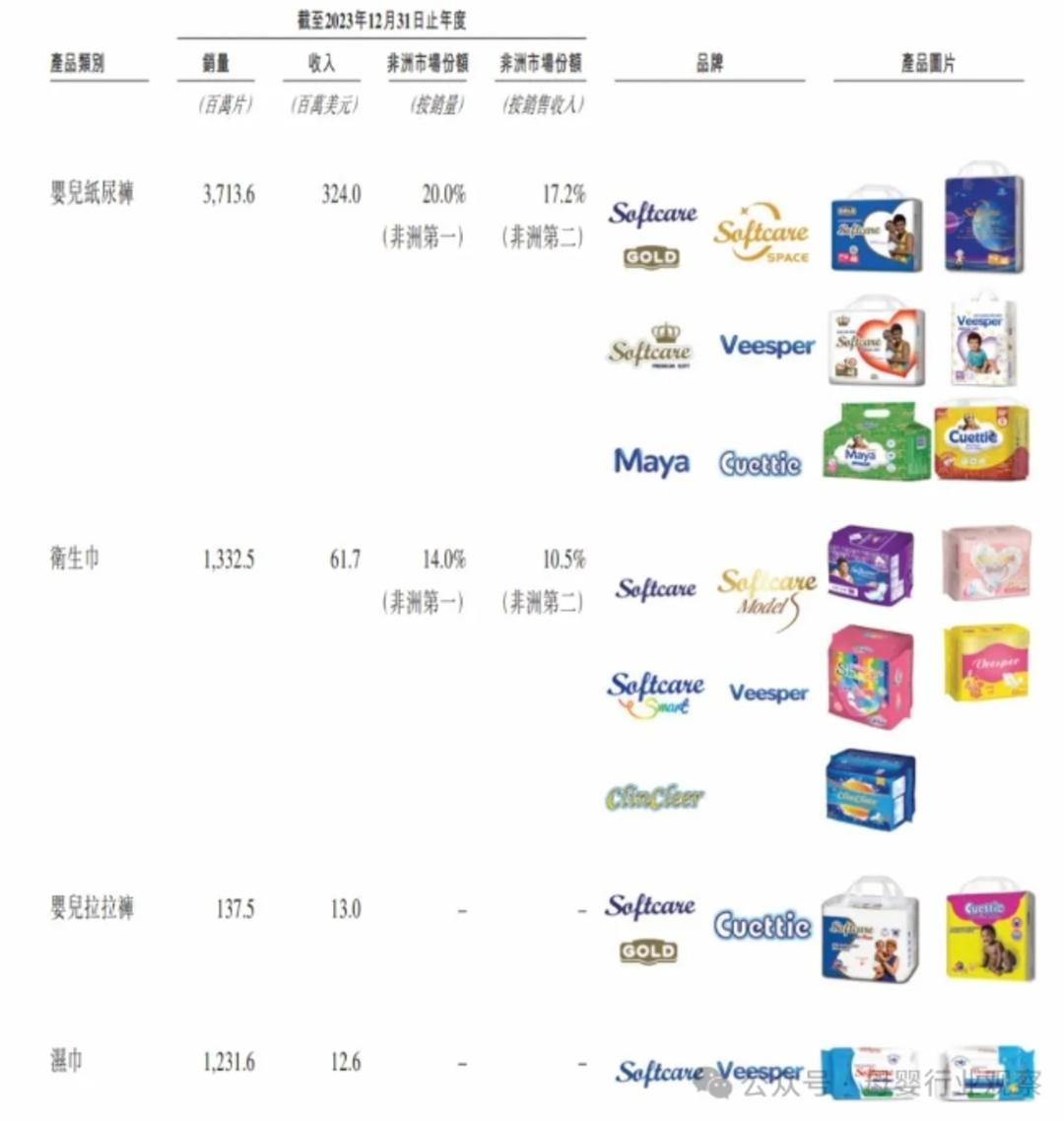

化身“非洲纸尿裤大王”

乐舒适与帮宝适正面“硬杠”

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论