快讯

母婴行业观察

热文

前三季净利大涨仍换帅?中顺洁柔的转型焦虑与破局尝试

2025-12-16 11:14

母婴日报 | 双11全网电商销售额约16950亿;传唯品会拟赴港二次上市;孩子王等企业发起《南京都市圈跨区域异地异店退换货倡议》

2025-11-14 10:28

卫品行业 “安全升级潮” 来袭!新旧国标对比,从原料管控到检测方式都变了

2025-12-23 11:45

安踏因亚玛芬被评“沽售”,海外市场的日子会更难吗?

导读:国家统计局16日公布,首2月社会消费品零售总额大跌20.5%,远低市场预期的增长 0.8%;而首2月全国固定资产投资下降24.5%,远低于市场预期的增长2.8%;另外,首2月全国固定资产投资下降24.5%,远低于市场预期的增长2.8%。

作者:童装观察

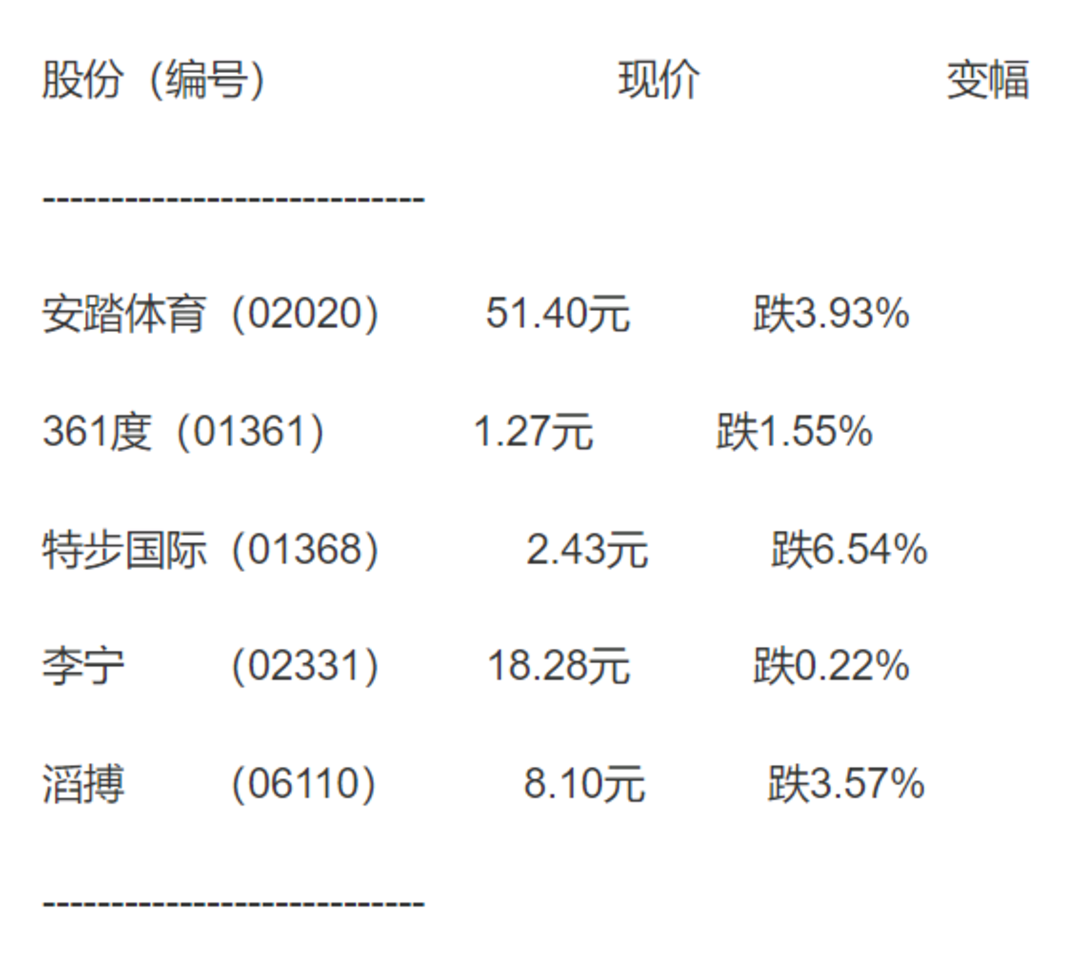

随着全球股市动荡,内需股逐渐走低,国内运动服装版块也持续下跌。以3月16日股价为例,安踏体育跌3.93%,报51.4元,暂时为最差国指股;361度跌1.55%,报1.27元;特步国际(01368)跌6.54%,报2.43元。

根据同版块或相关股份表现可以看出,目前安踏体育依然表现比较突出。

针对安踏的股价表现,评估机构对其评级出现“两极分化”现象,主流观点还是对安踏体育维持“买入”评级。例如交银国际在16日发布的报告称,上调安踏体育评级至“买入”,目标价77港元,认为其长期增长前景不变,于下行后预计可获得更多市占率。

但是花旗在16日发表的研究报告显示:将其目标价由56.4港元降至52港元,予“沽售”评级,这是非市场主流看法。

其中花旗给出的理由是:安踏体育对海外市场的参与预计导致其今年盈利复苏较内地业务的体品同业慢,除对FILA业务自去年下半年至今年在内地潜在周期下行的忧虑外,即使没有商誉减值,海外情况对持股53%的合营Amer盈利展望添压。该进一步下调安踏今明两年盈测分别3%及5%,予“沽售”评级。

该行还称,过去数日,更多美国及欧洲零售商暂时关店,安踏旗下Amer在2018年美洲及欧洲、中东及非洲销售占比分别达42%和43%,该行预计该行预计Amer在国外市场销售占比逾90%。如果海外业务进一步恶化,该行不排除Amer未来出现商誉减值的可能性。

不难看出,花旗对安踏体育持有的“沽售”评级,主要原因在于安踏收购Amer带来的不确定性。

疫情下海外市场不乐观,Amer真的能影响安踏?

安踏自从收购FILA大获成功之后,开始在全世界“捕猎”。从被质疑到扭亏为盈,如今的FILA早已成为增长引擎。2019年完成的Amer收购,安踏提出“双A”计划(Anta和Amer)。

安踏的多品牌战略越来越凸显,出手速度也越来越快,先后买入健步鞋品牌Sprandi、日本高端滑雪品牌Descente(迪桑特)、韩国户外运动品牌Kolon和中国香港童装品牌Kingkow。目标明确的安踏对理想收购对象有三点诉求:第一,单聚焦,一定是体育用品领域的优秀品牌;第二,差异化,对已有品牌形成补充,比如业务、消费群体的补充;第三,借力优秀的国际品牌,推进国际化进程。

安踏体育对收购的这些品牌和自有品牌进行差异化定位,Amer旗下13个品牌,在专业细分领域拥趸众多。

安踏收购Amer的信心一方面来自,其专业、小众、细分的市场,能带来业绩上扬;另一方面,能够减少对中国市场的依赖度,将业务推向全球;另外Amer Sports旗下多为冬季运动品牌,有望增强安踏在2022年北京冬奥会中的变现能力。

由于此次疫情,Amer所在的海外市场确实不容乐观,但是还远没有到能够影响安踏评级的时候。疫情重创各个行业是毋庸置疑,安踏体育全品牌战略调整,看Amer的潜能能发挥到几成,还需要时间。

安踏体育能否成功运作Amer,关键在于能否找到一根线,将Amer和安踏其他子品牌串联起来,互通有无,浑然一体。借助集团强大的品牌基因,为Amer搭建一套区别于其他品牌的运营逻辑,但同时可以和其他品牌共同享有集团资源。

文章来源:母婴行业观察

版权声明:转载母婴行业观察的原创文章,需注明文章来源以及作者名称。公众号转载请联系开白小助手(微信号:zhangxiaoxian1015)。违规转载法律必究。

扫描二维码,第一时间获取母婴行业的资讯和动态。

从此和母婴行业观察建立直接联系。

本栏目文字内容归myguancha.com所有,任何单位及个人未经许可,不得擅自转载使用。

Copyright © 母婴行业观察 | 京ICP备12043030号-6

参与评论